ADX – skuteczny sposób dołączenia do trendu

Z tego artykułu dowiesz się:

Wskaźnik ADX? Jak interpretować sygnały ADX?

Czytając artykuł dowiesz się więcej o tym co pokazuje ADX i jak można interpretować sygnały. Co mierzy wzrost cen, co spadek cen, a co może pomóc zidentyfikować dominujący kierunek ruchu cenowego.

Na końcu konkretne kroki do dołączenia do trendu za pomocą wskaźnika ADX. Z jednej strony plan działania, a z drugiej jak może wyglądać otwieranie i zamykanie pozycji przy pomocy tego wskaźnika.

Chociaż wskaźnik ADX może dostarczać ciekawe sygnały, to zawsze warto potwierdzać je innymi wskaźnikami i analizami. Podejmowanie decyzji inwestycyjnych jest procesem złożonym, który należy starannie planować i monitorować.

Podstawowe informacje jak dołączyć do trendu znajdziesz w tym artykule.

Z tego artykułu możesz się dowiedzieć:

- Co to jest ten wskaźnik ADX

- Jak działa ADX i z czego jest zbudowany

- Jak się oblicza ADX, tak krok po kroku

- Jak interpretować sygnały ADX i na co zwracać uwagę

- Jak podejmować decyzje handlowe z wykorzystaniem ADX

- Każde sygnały, także te z ADX trzeba potwierdzić sygnałami z innych narzędzi

Z tego artykułu dowiesz się:

Wskaźnik ADX – co to jest?

Wskaźnik ADX (Average Directional Index) to narzędzie analizy technicznej stosowane w analizie trendów. Pomaga ocenić siłę i trwałość trendu na rynku.

Definicja

Wskaźnik ADX (ang. Average Directional Movement Index), czyli Indeks średniego ruchu kierunkowego został opracowany w 1978 roku przez J. Wellesa Wildera jako wskaźnik siły trendu w szeregu cen instrumentu finansowego. J. Wellesa Wilder to wybitna postać analizy technicznej, a jego wskaźniki są bardzo popularne wśród inwestorów.

Jego działanie polega na analizie zmienności cenowej w danym okresie i wskazywaniu, czy rynek jest w trendzie, a także, na jakim poziomie znajduje się siła tego trendu.

Jako taki, jest nieocenioną pomocą. Kiedy pozna się i zrozumie jego działanie, można zacząć korzystać z tej pomocy.

Jak działa ADX (Average Directional Index)

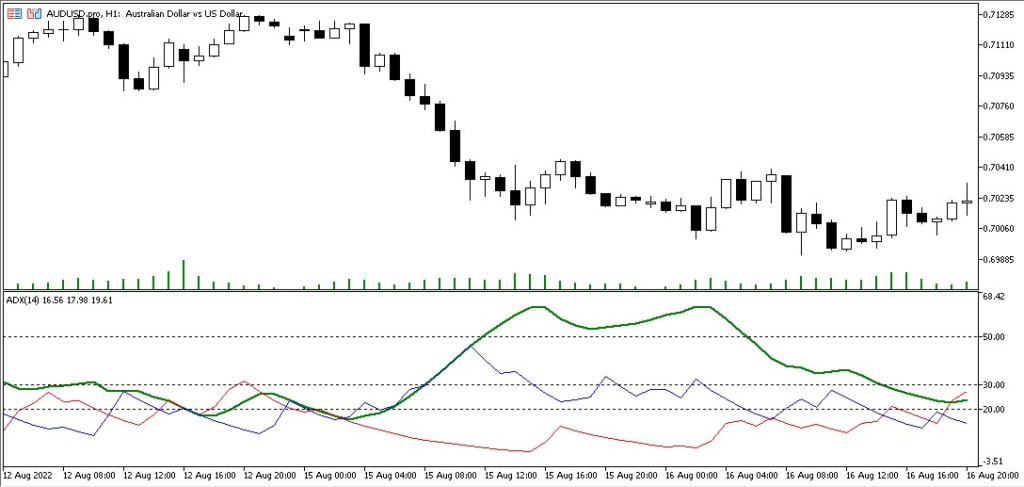

Wskaźnik ADX oblicza się na podstawie ruchu cenowego w zadanym okresie. Jest prezentowany na wykresie w specjalnym okienku wskaźników i składa się z trzech linii.

Pierwsze dwie linie, zazwyczaj cieńsze i zaznaczone przerywaną linią, to:

- +DI (Positive Directional Index) – pokazuje dominację trendu wzrostowego

- -DI (Negative Directional Index) – pokazuje dominację trendu spadkowego

Te linie pomagają określić, czy rynek porusza się w trendzie wzrostowym, czy spadkowym.

Trzecia linia to linia ADX, która pokazuje siłę trendu i jest zaznaczona na ogół grubszą ciągłą linią, a oblicza się ją na podstawie różnicy między +DI i -DI

Obliczamy ADX krok po kroku

Obliczamy True Range (TR): na początek obliczany jest True Range (TR), który reprezentuje zakres ruchu cen w danym okresie. True Range jest obliczany jako maksimum z trzech wartości:

- Aktualny maksymalny kurs minus aktualny minimalny kurs (High – Low)

- Wartość bezwzględna aktualnego maksymalnego kursu minus cena poprzedniego zamknięcia (High – Previous Close)

- Wartość bezwzględna aktualnego minimalnego kursu minus cena poprzedniego zamknięcia (Low – Previous Close)

Obliczamy Directional Movement (DM): następnie obliczane są dwie wartości Directional Movement (DM), czyli +DM i -DM. Współczynnik +DM mierzy wzrost cen, podczas gdy współczynnik -DM mierzy spadek cen

- Dla +DM obliczana jest różnica między aktualnym maksymalnym kursem, a poprzednim maksymalnym kursem. Robimy to pod warunkiem, że jest to wartość dodatnia

- Dla -DM obliczana jest różnica między aktualnym minimalnym kursem a poprzednim minimalnym kursem, również pod warunkiem, że jest to wartość dodatnia

Obliczamy Average True Range (ATR): w celu uzyskania wartości ADX, obliczany jest średni True Range (ATR) na podstawie True Range obliczonych w określonym okresie. Najczęściej używany okres to 14 sesji (taka jest wartość domyślna w ustawieniach wskaźnika), ale można go dostosować do własnych preferencji

- Obliczanie +DI i -DI: na podstawie obliczonych wartości +DM i -DM obliczane są dwie linie:

- +DI (Positive Directional Index). Wartość +DI to stosunek +DM do ATR

- -DI (Negative Directional Index). Wartość -DI to stosunek -DM do ATR

- Obliczamy ADX: wartość ADX jest obliczana jako stosunek różnicy między +DI i -DI do sumy +DI i -DI, pomnożonej przez 100. Wynik jest wyrażany jako wartość procentowa

Co pokazuje wskaźnik ADX (Average Directional Index)

Wskaźnik ADX jak już wiemy to trzy różne linie:

- Linia ADX

- Linia +DI

- Linia -DI

- Co pokazuje linia ADX:

Wartość ADX wskazuje na ogólną siłę trendu na rynku. Im wyższa wartość ADX, tym silniejszy trend. Wartość ADX poniżej 20 zazwyczaj sugeruje brak wyraźnego trendu lub słaby trend, wartość powyżej 20 sugeruje trend umiarkowany i siła trendu z każdym kolejnym punktem rożnie, a wartość powyżej 50 wskazuje już na bardzo silny trend.

Linia ADX nie wskazuje kierunku trendu, a koncentruje się wyłącznie na jego sile. Dlatego używamy linii ADX tylko i wyłącznie do oceny czy rynek znajduje się w trendzie (bez względu na kierunek). Odczyt wartości linii ADX może nam pomóc w podejmowaniu decyzji inwestycyjnych, takich jak otwieranie lub zamykanie pozycji.

Co pokazuje linia +DI (Positive Directional Index):

Linia +DI mierzy wzrost cen w określonym okresie. Dlatego im wyższa wartość +DI, tym silniejszy jest ruch cenowy w górę. Jeśli +DI rośnie, to może to wskazywać na wzrostową dominację w ruchu cenowym. Zatem, jeśli linia +DI znajduje się ponad linią -DI, a do tego jej wartość rośnie powyżej 20 lub jeszcze lepiej 30, to powinniśmy na wykresie wyszukać i potwierdzić trend wzrostowy.

Co pokazuje linia -DI (Negative Directional Index):

Linia -DI mierzy spadek cen w określonym okresie. Dlatego im wyższa wartość -DI, tym silniejszy jest ruch cenowy w dół. Jeśli -DI rośnie, to może to wskazywać na spadkową dominację w ruchu cenowym. Dlatego w sytuacji, gdy linia -DI znajduje się ponad linią +DI, a do tego jej wartość rośnie powyżej 20 lub lepiej powyżej 30, to możemy na wykresie wyszukać i potwierdzić trend spadkowy.

Jaki interwał czasowy jest najlepszy dla wskaźnika ADX?

Jak powszechnie wiadomo, ze wskaźnikami technicznymi jest tak, że w pewnych warunkach działają lepiej, a w pewnych gorzej. Liczy się wiele rzeczy, a do takich należą np. obecność trendu i jaki jest to trend, a także interwał czasowy.

Oczywiście wybór rynku i interwału, na którym handlujesz, zależy tylko i wyłącznie od ciebie, twojego stylu inwestycji i przyjętej strategii. Niemniej jednak warto brać pod uwagę również takie czynniki jak np. interwał czasowy, na którym chcesz używać konkretny wskaźnik.

Ogólnie rzecz biorąc, wskaźnik ADX jest najczęściej stosowany w analizie trendów na wykresach dziennych, 4-godzinnych lub godzinowych. Uważa się, że na tych interwałach jego wskazania są wiarygodniejsze.

Wyższe interwały czasowe (np. dzienny) mogą dostarczać bardziej wiarygodnych sygnałów dotyczących długoterminowych trendów, podczas gdy niższe interwały czasowe (np. godzinowe) mogą być używane do krótkoterminowej analizy trendów.

- Czy na pewno tak jest?

- Czy na każdym interwale wskaźnik może działać tak samo bez zmiany parametrów?

- Czy na każdym rynku bądź instrumencie finansowym wskaźnik działa tak samo dobrze?

- Wreszcie, skoro mówi się, że wskaźnik działa lepiej na wyższych interwałach to czy to znaczy, że na niskich interwałach ten wskaźnik nie działa?

Oczywiście działa. Działa na wszystkich interwałach, ale nie na wszystkich tak samo. Moim zdaniem interwał jedno-godzinowy mieści się w granicach błędu, ale to jak będzie działał, zależy również w dużej mierze od instrumentu finansowego i jego charakterystyki.

Na wykresach niższych niż 1-godzinny z punktu widzenia ADX pojawia się znacznie więcej szumów i pewnie trzeba by zastosować inne podejście do parametryzacji wskaźnika. Być może skrócić okres na wyższych interwałach albo minimalny poziom oznaczający trend dla linii ADX podnieść do 25.

Być może ze wskaźnikami technicznymi jest trochę tak, jak z oponami do bolidu formuły 1. Na wszystkich oponach pewnie da się jechać, ale komfort i szybkość jazdy zależy od doboru opon do warunków na torze i charakterystyki bolidu.

Ostatecznie, wybór interwału czasowego dla tego wskaźnika zależy od twoich preferencji i strategii handlowej. Warto eksperymentować i testować różne interwały czasowe i różne parametry, aby znaleźć te, które najlepiej odpowiadają twoim potrzebom inwestycyjnym.

Jak interpretować sygnały wskaźnika ADX

Skupiamy się na wykresach 1-godzinnych. Interpretujemy sygnały:

Linia ADX:

- Linia ADX poniżej 20: niska wartość ADX może sugerować brak wyraźnego trendu lub ewentualnie bardzo słaby trend. W takim przypadku powinniśmy być bardziej ostrożni. Można zastanowić się nad przejściem na inny rynek lub poczekać na bardziej wyraźny sygnał. Chcąc dołączyć do trendu musimy mieć trend na rynku

- Linia ADX powyżej 20: jeśli linia ADX przekracza poziom 20, to może to sugerować, że rynek znajduje się już w słabym trendzie lub trend się właśnie formuje. Im wyższa wartość linii ADX, tym silniejszy jest trend. Llinia ADX oscylująca na granicy poziomu 20, często towarzyszy wystarczająco wyraźnemu ruchowi ceny w trendzie. Dla odmiany czasem na wykresie mamy płaski ruch, a odczyt linii ADX jest jeszcze wysoki, bo za chwilę cena znowu wejdzie w trend. Musimy zawsze konfrontować odczyty linii wskaźnika z tym co się dzieje na wykresie

- Linia ADX powyżej 30: jeżeli linia ADX przekracza wartość 30, to zazwyczaj obserwujemy silne i wyraźne ruchy na rynku. Uważa się również, że wartość powyżej 50 to jest bardzo silny trend. Z obserwacji danych historycznych wykresów różnych par walutowych wynika, że ta wartość jest przekraczana raczej rzadko, szczególnie na wyższych interwałach. Dlatego wartość linii ADX utrzymująca się powyżej 30 jest sygnałem dużej siły procesów zachodzących na rynku

Krzyżowanie się linii +DI i -DI:

Krzyżowanie się linii +DI (Positive Directional Index) i -DI (Negative Directional Index) w wskaźniku ADX (Average Directional Index) dostarcza ważnych sygnałów dotyczących potencjalnych zmian w trendzie na rynku.

Oto jak możemy interpretować takie krzyżowanie linii:

Gdy +DI przebija od dołu do góry -DI (czyli linia +DI znajduje się powyżej linii -DI), to:

- Sugeruje dominację wzrostową w ruchu cenowym, może wskazywać na trend wzrostowy. Kierunek ruchu cenowego, który jest reprezentowany przez +DI, staje się silniejszy niż ruch w przeciwnym kierunku, który jest reprezentowany przez -DI. Właśnie dlatego możemy interpretować to jako sygnał, że wzrostowa siła przeważa nad siłą spadkową. To może wskazywać na trend wzrostowy

- Może to być sygnał kupna. Skoro rynek jest bardziej skory do wzrostów, to możemy rozważyć otwarcie pozycji długiej. Jednak samo skrzyżowanie się linii nie jest wystarczające. Odczyt linii ADX musi być powyżej poziomu 20. Ponadto linia +DI również powinna znajdować się powyżej linii 20

Gdy -DI przebija od dołu do góry +DI (czyli linia -DI znajduje się powyżej linii +DI), to:

- Sugeruje dominację spadkową w ruchu cenowym, może wskazywać na trend spadkowy. Kierunek ruchu cenowego, który jest reprezentowany przez linię -DI, staje się silniejszy niż ruch w przeciwnym kierunku, który jest reprezentowany przez linię +DI. Taki przypadek możemy interpretować jako sygnał, że spadkowa siła przeważa nad siłą wzrostową, co może wskazywać na trend spadkowy

- Może to być sygnał sprzedaży, co oznacza, że na rynku istnieje duże prawdopodobieństwo spadku. To pozwala nam rozważyć otwarcie pozycji krótkiej. Jednak byśmy mogli uznać warunki za wystarczające do podjęcia takiej decyzji to linia ADX i linia -DI powinny znajdować się powyżej 20

Musimy tutaj bardzo wyraźnie podkreślić, że nie można polegać wyłącznie na krosach +DI i -DI, ponieważ każdy wskaźnik może generować fałszywe sygnały. Szczególnie kiedy rynek wchodzi w okres trendu bocznego lub przy krótkotrwałych wahaniach cen.

Dlatego ważne jest, aby uwzględniać również wartość linii ADX i odpowiedniej linii DI.

- Jeśli odczyt obu jest niski, to sugeruje brak wyraźnego trendu, co może sprawić, że sygnały krzyżowania się +DI i -DI są mniej ważne, bądź zupełnie nieistotne

- Jeśli odczyt linii ADX i odpowiedniej linii DI rośnie i przekracza poziom 20, to przecięcie się linii +DI i -DI może mieć wystarczająco duże znaczenie, by podjąć decyzję

Dlatego, aby zapewnić sobie większą pewność, musimy poczekać, aż linia ADX i dominująca linia ID osiągną oczekiwany poziom. Przekroczenie poziomu 20 wskazuje na obecność i stopniowy wzrost siły trendu. W takim przypadku możemy powrócić do przecięcia się +DI i -DI (jeśli przecięcie się linii +/- DI nastąpiło, gdy linia ADX była poniżej 20) i zinterpretować je jako potencjalny sygnał do zajęcia pozycji na rynku.

Zastosowanie ADX do dołączenia do trendu

Będziemy wykorzystywać wskaźnik ADX do dołączenia do trendu, a przygotowując się do tego, powinniśmy wykonać kilka kroków. Zawsze, zanim podejmiemy jakąkolwiek decyzję inwestycyjną, powinniśmy sprawdzić listę zadań do wykonania.

Ponownie w naszych rozważaniach skupiamy się na jednym wskaźniku, ale musimy zawsze pamiętać, że w normalnej praktyce inwestycyjnej sygnały należy potwierdzać sygnałami z innych wskaźników.

Przygotowujemy się do działania. Zakres czynności do wykonania można dowolnie modyfikować w zależności od potrzeb i kreatywności. Tutaj mamy przykład:

Określ swoje pole gry

- Ustal rynek, na którym będziesz grał

- Sprawdź dane fundamentalne i kalendarz wydarzeń ekonomicznych

- Wyrysuj poziomy wsparcia i oporu powyżej i poniżej aktualnej ceny

- Przypomnij sobie swoje zasady zarządzania ryzykiem

Ustal kierunek rynku i narysuj linię trendu

Określ siłę i trwałość trendu

Szukaj sygnałów do wejścia w rynek

Podejmujemy działania handlowe:

Naszym zadaniem jest dołączenie do trendu, a wskaźnik ADX jest do tego z definicji bardzo dobrym narzędziem. Jednak żebyśmy mogli osiągnąć cel, musimy zaplanować i ustalić kilka istotnych rzeczy. Plan działania:

Ponieważ wskaźnik ADX sprawuje się różnie na interwałach. to nasze działania, ograniczymy do jednego. Handel prowadzimy na interwale H1

Sygnałem wstępnym do otwarcia pozycji będzie przecięcie się linii +DI i -DI. Sygnał jest ważny tylko wtedy, gdy spełnione zostaną kolejne warunki

Ustalamy, że spełnienie warunków niezbędnych do potwierdzenia sygnału do otwarcia pozycji nastąpi dopiero wtedy, gdy:

- Linia ADX osiągnie poziom 20 lub wyższy

- Dominująca linia DI osiągnie poziom 20 lub wyższy

Jeżeli przecięcie się linii +DI i -DI nastąpi poniżej linii 20, to czekamy na spełnienie warunków 3a i 3b. Po spełnieniu tych warunków podejmujemy decyzję, czy chcemy otworzyć tą pozycję

Jeżeli pojawi się sygnał spełniający nasze kryteria, będziemy starali się trzymać zasady, że pozycję otwieramy wraz z otwarciem kolejnej świecy po uzyskaniu sygnału

Pozycję zamykamy lub rozważymy jej zamknięcie, gdy spełniony zostanie jeden z poniższych warunków:

- Jeżeli przecięcie się linii +DI i -DI nastąpiło poniżej poziomu 20, to zamknięcie pozycji należy rozważyć przy przecięciu poziomu 20 z góry na dół przez dominującą linię DI

- Jeżeli przecięcie się linii +DI i -DI nastąpiło poniżej poziomu 20, a dominująca linia DI wybiła się również ponad poziom 30, to zamknięcie pozycji należy rozważyć przy przecięciu poziomu 30 z góry na dół przez dominującą linię DI

- Jeżeli przecięcie się linii +DI i -DI nastąpiło powyżej poziomu 20, to zamknięcie pozycji należy rozważyć przy powrotnym przecięciu poziomów 20 lub 30 z góry na dół przez dominującą linię DI

- Jeżeli dominująca linia DI przebije się ponad linię ADX, szczególnie powyżej poziomu 30, a następnie przetnie ją całkowicie z góry na dół, to również należy rozważyć zamknięcie pozycji

owanie decyzji handlowych w warunkach rynkowych jest trudne, ponieważ zawsze jest czynnością złożoną. Pełną wielokrotnych wzajemnych uwarunkowań. Rzadko bywa tak, że jest to proces zero-jedynkowy.

W sytuacji kiedy mówimy o jednym wskaźniku, sytuacja jest prostsza, ale kiedy pojawiają się inne wskaźniki, interpretacja staje się dużo bardziej złożona.

Prześledźmy podstawowe warianty, które mogą zaistnieć w trakcie procesów decyzyjnych przy użyciu wskaźnika ADX:

Otwieranie pozycji długiej (Buy):

- Linia +DI przecina od dołu do góry linię -DI powyżej poziomu 20, a linia ADX również znajduje się powyżej poziomu 20. W takiej sytuacji mamy potencjalny sygnał BUY

- Linia +DI przecina od dołu do góry linię -DI poniżej poziomu 20, a linia ADX znajduje się powyżej poziomu 20. W takiej sytuacji czekamy, aż linia +DI wybije się powyżej poziomu 20. Jeśli tak się stanie, to mamy potencjalny sygnał BUY

- Linia +DI przecina od dołu do góry linię -DI powyżej poziomu 20, a linia ADX znajduje się poniżej powyżej poziomu 20. W takiej sytuacji czekamy, aż linia ADX wybije się powyżej poziomu 20. Jeśli tak się stanie, to mamy potencjalny sygnał BUY

- Linia +DI przecina od dołu do góry linię -DI poniżej poziomu 20, a linia ADX znajduje się również poniżej powyżej poziomu 20. W takiej sytuacji czekamy, aż obie linie, ADX i +DI, wybiją się powyżej poziomu 20. Jeśli tak się stanie, to mamy potencjalny sygnał BUY

Otwieranie pozycji krótkiej (Sell):

- Linia -DI przecina od dołu do góry linię +DI powyżej poziomu 20, a linia ADX również znajduje się powyżej poziomu 20. W takiej sytuacji mamy potencjalny sygnał SELL

- Linia -DI przecina od dołu do góry linię +DI poniżej poziomu 20, a linia ADX znajduje się powyżej poziomu 20. W takiej sytuacji czekamy, aż linia -DI wybije się powyżej poziomu 20. Jeśli tak się stanie, to mamy potencjalny sygnał SELL

- Linia -DI przecina od dołu do góry linię +DI powyżej poziomu 20, a linia ADX znajduje się poniżej powyżej poziomu 20. W takiej sytuacji czekamy, aż linia ADX wybije się powyżej poziomu 20. Jeśli tak się stanie, to mamy potencjalny sygnał SELL

- Linia -DI przecina od dołu do góry linię +DI poniżej poziomu 20, a linia ADX znajduje się również poniżej powyżej poziomu 20. W takiej sytuacji czekamy, aż obie linie, ADX i -DI, wybiją się powyżej poziomu 20. Jeśli tak się stanie, to mamy potencjalny sygnał SELL

Zamykanie pozycji:

- Dominująca linia DI przecina z góry na dół poziom 30, ponad który wcześniej się wybiła. W tym ,momencie należy rozważyć zamknięcie pozycji. Jeśli ostateczna decyzja jest inna niż zamknięcie pozycji, to należy rozważyć zmianę ustawienia Stop Loss

- Dominująca linia DI przecina z góry na dół poziom 20. W tym momencie należy rozważyć zamknięcie pozycji

- Dominująca linia DI przecina całkowicie z góry na dół linię ADX, ponad którą wcześniej się wybiła. W tym momencie należy rozważyć zamknięcie pozycji. Sygnał jest silniejszy, jeśli do przecięcia dochodzi ponad poziomem 30;

Warto to jeszcze raz podkreślić, że wskaźnik ADX nie dostarcza jednoznacznych, ani 100% sygnałów kupna lub sprzedaży. Wszystkie wskaźniki potrzebują wsparcia.

Obserwując dane na wykresie, widać wyraźnie okresy fałszywych wskazań. Wszystko jedno na jakich interwałach. Każdy sygnał trzeba sprawdzić.

Dlatego trzeba równocześnie stosować inne narzędzia analizy technicznej, uwzględniać kontekst rynku i zarządzanie ryzykiem. Robisz to wszystko, to robisz dobrze.

Strategie oparte na ADX w połączeniu z innymi narzędziami analizy technicznej często są bardzo skuteczne.

Dowiedz się więcej o kolejnych, kluczowych sposobach dołączenia do trendu: