Strategia Swing Trading – Co to jest?

Spis Treści

Jeśli nie masz zbyt dużo wolnego czasu, a chcesz samodzielnie grać na rynku finansowym, to być może strategia Swing Trading jest najlepszym wyborem.

Nie chodzi o to, że to łatwa strategia, bo tak nie jest.

Spis Treści

Strategia Swing Trading

Swing Trading to strategia inwestycyjna, polegająca na wykorzystywaniu krótkoterminowych trendów cenowych w celu osiągnięcia zysków. Staramy się uchwycić zwroty, wahnięcia (Swingi), w ruchu ceny aktywów i zająć jak najlepszą pozycję na rynku.

Swing Trading to strategia popularna na wszystkich rynkach finansowych. Pozycję w tej strategii utrzymuje się przez kilka dni do nawet kilka tygodni. Zatem jest czymś spoza grupy strategii Day Trading. Jednak nie musisz tak do tego podchodzić. Decyzja jest twoja.

Ogólny zarys strategii Swing Trading

Strategia Swing Tradingu koncentruje się przede wszystkim na wykorzystywaniu korekt w istniejących silnych trendach, które identyfikujemy na wyższych interwałach czasowych. Chodzi o interwały takie jak 1 dzień, czy np. 4 godziny, ale wielu traderów używa również wykresów 1 godzinnych.

Staramy się skorzystać z momentów, gdy cena instrumentu finansowego przełamuje istotne poziomy wsparcia lub oporu, albo gdy występują korekty w obrębie trendu. Może to być jednak równie dobrze przełamanie linii istniejącego trendu, czyli początek tworzenia się nowego.

Kluczem do sukcesu w tej strategii jest trafna identyfikacja potencjalnych zwrotów w ruchach ceny oraz umiejętne zarządzanie ryzykiem.

Swing Trading opiera się głównie na analizie technicznej, która obejmuje badanie wykresów cenowych, wskaźników i formacji technicznych, ale nie tylko. Równie istotna jest tutaj analiza fundamentalna i zmiany sentymentów rynkowych.

Poziomy wejścia w rynek określamy na podstawie analizy technicznej, wykorzystując narzędzia i wskaźniki generujące odpowiednie sygnały. Kluczowym elementem strategii jest także umiejętne ustalanie poziomów Stop Loss i Take Profit oraz kontrolowanie pozycji.

Zanim rozpoczniemy naszą inwestycję, konieczne jest przygotowanie dokładnego planu gry. W tej strategii tak jak w pozostałych istotne jest utrzymanie dyscypliny emocjonalnej.

Otwierając pozycję z długim horyzontem cenowym, musimy być gotowi na różne scenariusze. Dlatego część traderów skraca czas trwania tej strategii do jednego dnia.

Podsumowując jednym zdaniem, strategia Swing Tradingu stanowi połączenie analizy technicznej, fundamentalnej, zarządzania ryzykiem i psychologii inwestowania.

Znaczenie wahań ceny (swingów)

Wahania, czy też zmiany kierunku ruchu ceny mają ogromne znaczenie w całym tradingu i są naturalną konsekwencją zmiany nastrojów rynkowych, ścierania się podaży i popytu etc.

W kontekście Swing Tradingu również mają duże znaczenie, ale powinniśmy się na nich koncentrować tylko przez pewną chwilę.

Ich zastosowanie i zagrożenia, które niosą w odniesieniu do strategii Swing Trading, możemy opisać następująco:

Wykrywanie potencjalnych punktów wejścia w rynek – dzięki wahaniom ceny, które często prowadzą do tworzenia się formacji cenowych, świecowych lub sygnałów technicznych mamy szansę dołączyć do trendu

Określenie optymalnego poziomu wyjścia z pozycji – na bazie danych historycznych ceny łatwiej jest nam określić poziomy wsparcia i oporu. Przy użyciu dostępnych narzędzi analizy technicznej możemy określić optymalny poziom wyjścia z pozycji

Powodują szumy na wykresie – w ujęciu Swing Trading staramy się patrzeć na wykres z pozycji dłuższych interwałów i interesuje nas na ogół dominujący trend na rynku. Fluktuacja ceny z tego ujęcia jest często zbędnym szumem na wykresie, który może powodować dyskomfort

Wydłużają okres trzymania pozycji – skoro otwieramy pozycję, to chcielibyśmy jak najszybciej zobaczyć cenę docelową i wymarzony zysk. Jednak cena waha się to w górę, to w dół powodując, że na ogół czas oczekiwania się wydłuża. To może wpływać na emocje i często nasze oczekiwania zaczynają fluktuować razem z ceną

Zachęcają do handlu na każdym dołku i każdym szczycie – wahania ceny, coraz to nowe szczyty i dołki, zachęcają do podejmowania ryzyka i zrobienia kilku szybkich transakcji nim nasza pozycja dojdzie do celu. Często kończy się to stratami, które przekraczają zyski z naszej otwartej pozycji

Duże wahania cen wprowadzają do gry silne emocje:

Dopóki pozostajemy na dużych interwałach, dopóty chwilowe dynamiczne zmiany cen spowodowane różnymi wydarzeniami i komunikatami nie wprowadzają nadmiernej ekscytacji. Jeśli jednak obserwujemy rynek na zbyt niskich interwałach nasza emocjonalność może zacząć grać pierwsze skrzypce

Podobnie ulegniemy emocjom, kiedy nasza pozycja nie została zajęta w optymalnym momencie, gdy Stop Loss jest ustawiony zbyt blisko rynku lub wielkość pozycji nie została dostosowana do naszego kapitału. Wtedy krótkoterminowe wahnięcie ceny w przeciwnym kierunku do naszej pozycji zaczyna generować zbyt duże ryzyka i nasze emocje

Pamiętaj!

Krótkoterminowe fluktuacje cenowe stanowią podstawę działania strategii Swing Tradingu. To właśnie te nagłe zmiany cen tworzą okazje do osiągnięcia zysków. Mają też swoje wady, które mogą być zagrożeniem dla naszego tradingu.

Podstawowe obszary Swing Trading do ogarnięcia

Wykorzystywanie wahnięć ceny w krótkoterminowych trendach to nasze podejście do rynku w tej strategii. Czas trwania pozycji w strategii Swing Tradingu jest elementem, który odróżnia tę strategię od innych.

Kluczowe obszary strategii, które musimy przemyśleć i zaplanować to:

Wybór par walutowych – Na rynku Forex jest wiele par walutowych do wyboru. Tutaj wybieramy te pary, które są najbardziej atrakcyjne z perspektywy potencjalnych ruchów cenowych. Koszty spreadu nie są tak istotne, jak zachowanie pary w długich interwałach i to czy pasuje do naszej strategii;

Wyszukiwanie trendów – staramy się wyłapać krótkoterminowe trendy o takim potencjale zmiany, który będzie satysfakcjonujący z punktu widzenia zysku. Na wybranych parach poszukujemy możliwości wyznaczenia interesującego trendu na długich interwałach;

Analiza techniczna – badamy wychwycone trendy na wykresie cenowym stosując:

- Wskaźniki pomagające w określeniu siły istniejącego trendu i potwierdzające decyzje inwestycyjne, takie jak:

- ADX

- RSI

- MACD

- Oscylator Stochastyczny, itp.

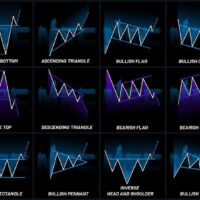

- Poszukiwanie formacji cenowych sugerujących potencjalne zwroty lub kontynuację trendu, takich jak np.:

- Formacja Głowy i Ramion;

- Podwójny szczyt

- Spodek

- Trójkąt, itp.

- Poszukiwanie formacji świecowych wskazujących na zbliżający się zwrot trendu, takich jak np.:

- Objęcie hossy

- Młot

- Krzyż Harami

- Gwiazda wieczorna, itp.

- Poszukiwanie poziomów wsparcia i oporu

Analiza fundamentalna – to bardzo ważny obszar, który ma wpływ na trendy formujące się na rynku Forex na wszystkich parach walutowych i na innych aktywach. Pojawiające się systematycznie każdego dnia wiadomości i dane ekonomiczne, polityczne, czy nawet plotki na temat istotnych danych, czy wydarzeń mają bezpośredni wpływ na to, co dzieje się na rynku. Musimy mieć dobry i szybki dostęp do wszystkich wiadomości i umiejętność wyciągania z nich właściwych wniosków;

Plan zarządzania ryzykiem – ryzyko zawsze jest obecne, a nieprzewidywalność rynku to prawda absolutna. Ryzykiem staramy się zarządzać poprzez np.:

- Ustalenie maksymalnych limitów strat na transakcję i wyznaczenie stosunku zysku do ryzyka – to jest kluczow

- Stosowanie Stop Loss i Take Profit – ustalanie poziomów Stop Loss i Take Profit jest również kluczowe. Często SL jest skorelowany z TP poprzez wyznaczony stosunek Z/R. Jednak nie zawsze. Decydują tu indywidualne priorytety i możliwości

- Kontrolowanie wielkości pozycji – musi być dostosowana do wielkości naszego kapitału i stosowanej dźwigni. Zbyt duża ekspozycja na ryzyko wymusi na nas stosowanie krótkiego Stop Loss, a to jest ta sytuacja, której rynek nie wybacza

- Kontrolowanie pozycji i sytuacji rynkowej – sytuacja lubi się zmieniać, a my musimy mieć plan na różne sytuacje i odpowiedzi na pytania:

- Czy dopuszczamy zwiększanie lub zmniejszanie pozycji?

- Czy dopuszczamy przestawianie Stop Loss i na jakich zasadach?

- Czy i kiedy stosujemy Trailing Stop?

- W jakich sytuacjach zamkniemy pozycję z ręki?

- Na jakich zasadach realizujemy zarządzanie ryzykiem i kapitałem w przypadku otwarcia kilku pozycji? itd. itp.

Okres trzymania pozycji – może wynosić od kilku dni do kilku tygodni. To dłużej niż w Day Trading i zdecydowanie krócej niż w przypadku inwestycji długoterminowych, które mogą trwać miesiące lub lata. Pamiętajmy, że trendy krótkoterminowe są częścią trendów długoterminowych. Warto też pomyśleć o dostosowanie czasu trwania pozycji do naszego stylu i preferencji. Kto powiedział, że nie możemy zamykać pozycji w Swing Trading na koniec dnia? Ma to swoje plusy i minusy;

Cierpliwość i dyscyplina – zmiany na rynku mogą wymagać czasu, abyśmy mogli zobaczyć efekty swoich działań. Szczególnie w perspektywie kilku lub kilkunastu dni potrzebna jest cierpliwość. Dyscyplina jest ważna, bo musimy pozostać w zgodzie z naszym własnym planem handlowym

Strategia Swing Tradingu na rynku Forex i każdym innym opiera się na wykorzystywaniu krótkoterminowych ruchów cenowych. Wymaga umiejętności analizy technicznej, analizy fundamentalnej, planowania, zarządzania ryzykiem oraz cierpliwości. To podejście może być atrakcyjne dla osób, które chcą uniknąć całodobowego monitorowania rynku.

Analiza Techniczna w Swing Tradingu

W strategii Swing Tradingu analiza techniczna odgrywa kluczową rolę w identyfikacji trendów, potencjalnych zwrotów kierunku rynku i w podejmowaniu decyzji inwestycyjnych. Niektóre z głównych elementów analizy technicznej używanych w strategii Swing Tradingu, to np.:

Formacje Świecowe – pomagają nam dostrzec nadchodzącą, potencjalną zmianę trendu. Formacje świecowe są uznawane za bardzo dobry sygnał odwrócenia kierunku rynku.

Przykłady:

- Formacja odwrócenia trendu „Spadająca Gwiazda” – jest to formacja pojawiająca się na końcu trendu wzrostowego, składająca się z trzech świec.

- Pierwsza świeca to duża świeca wzrostowa

- Druga ma krótki korpus i długi cień górny (wygląda jak spadająca gwiazda)

- Trzecia jest świecą spadkową, która zamyka się poniżej połowy korpusu pierwszej świecy

- Formacja „Młot” – to pojedyncza świeca, która ma długi cień dolny i krótki korpus. Pojawia się na końcu trendu spadkowego i może wskazywać na potencjalne odwrócenie trendu, ponieważ cena odbija się od poziomu niższego wsparcia. Podaż została

Formacje cenowe – to bardzo charakterystyczne kształty powstające na wykresie, które pomagają nam dostrzec nadchodzącą, potencjalną zmianę trendu

Przykłady:

- Formacja odwrócenia trendu „Głowy i ramion” – jest to bardziej skomplikowana formacja pojawiająca się w trendzie wzrostowym. Mamy trzy istotne etapy:

- Etap I – silny ruch wzrostowy

- Etap II – tworzenie się “ramion” i “głowy” na wykresie

- Etap III – formacja musi ukształtować się całkowicie, przebijając linię wyrysowaną u podstawy szyi i ramion, aby powstał sygnał sprzedaży

- Ruch ceny w dół obejmuje podobny zakres jak ruch ceny w górę w I etapie, czyli od początku ruchu wzrostowego, aż do linii ramion i szyi

- Formacja “Odwróconej głowy i ramion” – jest formacją pojawiająca się w trendzie spadkowym. Mamy podobne trzy etapy:

- Etap I – silny ruch spadkowy

- Etap II – tworzenie się “ramion” i “głowy” na wykresie

- Etap III – formacja musi ukształtować się całkowicie, przebijając linię wyrysowaną u podstawy szyi i ramion w górę, aby powstał sygnał kupna

- Ruch ceny w górę obejmuje podobny zakres jak ruch ceny w dół w I etapie, czyli od początku ruchu spadkowego, aż do linii ramion i szyi

Wskaźniki Techniczne – generują wiele różnych informacji, które informują o stanie rynku i są bardzo pomocne przy podejmowaniu decyzji inwestycyjnych.

Przykłady:

- RSI (Relative Strength Index) – wskaźnik mierzący prędkość i zmiany cen, który pozwala nam ocenić czy rynek jest wykupiony (wartość RSI powyżej 70), czy wyprzedany (wartość RSI poniżej 30). Wartość RSI 50 jest odczytywana jako granica pomiędzy rynkiem wzrostowym i spadkowym

- Wskaźnik MACD (Moving Average Convergence Divergence) – generuje sygnały kupna i sprzedaży poprzez przecinanie się linii MACD oraz linii sygnału. Przecinanie się w górę może być interpretowane jako sygnał kupna, a w dół jako sygnał sprzedaży. Kiedy wskaźnik znajduje się powyżej linii 0 to rynek, może być uznawany za wzrostowy, a poniżej tej linii za spadkowy

Poziomy Wsparcia i Oporu – bazując na danych historycznych możemy obserwować poziomy, na których cena wcześniej napotkała na wsparcie lub opór.

Przykłady:

- Jeśli cena zbliża się do ważnego poziomu wsparcia to:

- gdy pokazują się sygnały odwrócenia trendu, to może to być okazja do otwarcia pozycji długiej

- kiedy cena przebija się przez ten poziom to otwiera drogę dla potencjalnych spadków

- Jeżeli cena zbliża się do poziomu oporu utworzonego przez wcześniejsze maksima to:

- cena może wykazać potencjał do przełamania oporu i kontynuacji trendu wzrostowego, a to może być dobrym momentem do dołączenia do rynku

- gdy pojawiają się sygnały odwrócenia trendu, to może to być potencjalna okazja do otwarcia pozycji krótkiej

Linie Trendu – pomagają nam zidentyfikować ogólny kierunek ruchu cen i momenty, gdy trend słabnie i może się odwrócić. Rysując linię trendu wzrostowego, czy też spadkowego, możemy łatwiej wizualnie śledzić ruch rynku. Zawsze, kiedy cena wraca do tej linii podczas korekty, a następnie kontynuuje ruch zgodnie z trendem, to potwierdza siłę trendu. Jednocześnie takie miejsca są ciekawym obszarem do otwierania pozycji i ustawiania Stop Loss

Analiza różnych interwałów czasowych – używanie różnych interwałów czasowych (np. 1-dzień, 4-godzinny, 1-godzinny) do analizy może pomóc w potwierdzeniu sygnałów handlowych i zrozumieniu szerszego kontekstu cenowego. Z zasady w Swing Trading używamy większych interwałów skupiając się na trendzie i naszym celu. Jednak poszukiwanie precyzyjnego miejsca wejścia w rynek może wymagać użycia mniejszych interwałów czasowych, choćby 15-minutowych

Tych kilka wybranych przykładów pokazuje, że analiza techniczna w strategii Swing Tradingu wykorzystuje różnorodne narzędzia i metody do identyfikacji potencjalnych okazji handlowych oraz potwierdzenia sygnałów. Kluczem do sukcesu jest umiejętność rozpoznawania wzorców i sygnałów oraz zdolność do zdyscyplinowanego działania na podstawie własnej analizy.

Zalety i Wady Swing Trading

Zalety:

- Duży potencjał zysków – wychwytywanie krótkoterminowych trendów w Swing Trading pozwala na osiąganie sporych zysków w stosunkowo krótkim czasie

- Jest mniej angażujący niż strategie Day Trading – porównując do strategii Day Tradingu, Swing Trading nie wymaga tak intensywnego monitorowania rynku w czasie rzeczywistym

- Większa elastyczność – możemy dostosować strategię do swojego stylu życia i wolnego czasu, niekoniecznie spędzając cały dzień przy komputerze

- Wyraźne sygnały wejścia w rynek – wchodzimy w pozycję na korektach szukając ich ekstremum jako optymalnego punktu wejścia. Zajmując pozycję, musimy być pewni, że korzystamy z korekty i cierpliwie czekamy na potwierdzenie ruchu

Wady:

- Potencjalnie wyższe koszty transakcyjne – stosując klasyczne podejście do Swing Trading musimy liczyć się z dodatkowymi opłatami takimi jak np. swap. Dlatego zakres ruchu musi być odpowiednio duży

- Czynnik psychologiczny – okres trzymania pozycji może prowadzić do większej podatności na emocje. Zmiany cen na rynku spowodowane napływem różnych informacji i danych mogą wpłynąć na podejmowanie impulsywnych decyzji

- Konieczność aktywnego monitorowania – chociaż mniej intensywne niż przy Day Trading, to jednak Swing Trading również wymaga regularnego monitorowania rynku i reagowania na zmiany sytuacji rynkowej

- Pominięcie efektywniejszych trendów – ponieważ korekta w trendzie długoterminowym może być trendem krótkoterminowym, to w strategii Swing Tradingu istnieje ryzyko, że pominiemy takie trendy rynkowe, które mogłyby wygenerować dla nas większe zyski

To, czym są dla nas zalety i wady, zawsze zależy od indywidualnych preferencji, umiejętności oraz podejścia do ryzyka. Ważne jest, aby starannie rozważyć te aspekty z osobistego punktu widzenia przed podjęciem decyzji o wyborze strategii inwestycyjnej.

Potencjalne pułapki i wyzwania w strategii Swing Trading

Nie ma róży bez kolców. Strategia Swing Tradingu, mimo że jest efektywna, niesie ze sobą pewne potencjalne pułapki i wyzwania. Oto niektóre z nich:

Emocje – chociaż powinniśmy być skupieni na szerszej perspektywie to jednak pojawiające się zdecydowane fluktuacje cen, mogą prowadzić do emocjonalnych reakcji. Szybkie zmiany cen w dużych zakresach mogą wywoływać zwątpienie, powodować impulsywne decyzje, wpływać na dokładność analizy i wywoływać ryzyko strat

Nadmierna aktywność – chęć reagowania na każdą krótkoterminową zmianę cen może skłaniać do zbyt częstego otwierania i zamykania pozycji albo wpłynąć na zbyt szybkie zamknięcie dobrze otwartej pozycji. Nadmierna aktywność może prowadzić do zmęczenia, zwiększonych kosztów transakcyjnych i trudności w osiąganiu zysków

Przyjęcie zbyt dużego ryzyka – w dążeniu do osiągnięcia szybkich zysków często skłaniamy się ku przyjęciu zbyt dużego ryzyka. To najczęściej prowadzi do strat, szczególnie jeśli zaniedbaliśmy równocześnie zastosowanie odpowiednich narzędzi zarządzania ryzykiem

Przejście na zbyt niskie interwały czasowe – analizowanie zbyt niskich interwałów może prowadzić do nadmiernego skupienia na drobnych fluktuacjach cenowych, co zdecydowanie utrudnia zobaczenie szerszego obrazu i prawdziwych z punktu widzenia Swing Trading trendów;

Niska skuteczność przy braku doświadczenia – brak doświadczenia w analizie wyższych interwałów czasowych może prowadzić do niskiej skuteczności w strategii Swing Tradingu. Możemy tutaj popełniać różne błędy, np. w identyfikacji korekt i potencjalnych zwrotów trendu

Nadmierne dopasowanie (Overfitting) – analiza danych historycznych i identyfikacja formacji technicznych lub sygnałów wskaźników może prowadzić nas do zbyt szczegółowej strategii, która działa dobrze na danych historycznych, ale źle na rzeczywistym rynku. Co więcej, kiedy parametry naszej pozycji nie zostawiają miejsca na ryzyko i nieprzewidywalność rynku, oraz gdy nie pozostawiamy miejsca na nasze błędy w kapitale, to nasza układanka może się boleśnie rozsypać

Zmienność rynku – w perspektywie kilku lub więcej dni, na które otwieramy pozycję, mogą zdarzyć się momenty z bardzo dużą zmiennością, co w krótkiej perspektywie ma duży wpływ na wynik transakcji. Jeśli tracimy z oczu naszą szerszą perspektywę lub tracimy pewność co do dalszych perspektyw naszej pozycji, to taka sytuacja może skomplikować zarządzanie pozycją i ryzykiem

Koszty transakcyjne – otwieranie pozycji na dłuższy okres może generować wyższe koszty transakcyjne, które mogą wpłynąć na zysk. Musimy o tym pamiętać

Tak więc strategia Swing Trading ma swoje wyzwania i pułapki, które wymagają uważności, umiejętności analizy oraz zdyscyplinowanego zarządzania ryzykiem.

Optymalne wyniki można osiągnąć poprzez ciągłe rozwijanie umiejętności, naukę na błędach i stałe dostosowywanie strategii tak, żeby była w zgodzie z rzeczywistym zachowaniem rynku.

Czytaj dalej: Strategia Swing Trading – Zarządzanie