Co to jest skalpowanie na rynku finansowym?

Z tego artykułu dowiesz się:

Skalpowanie to jedna z wielu licznych strategii handlowych stosowanych przez traderów na rynkach finansowych. Jest dość często wykorzystywana przez niedoświadczonych graczy, bo wydaje się być prostą i nieskomplikowaną. Prawda jest niestety nieco inna i zanim zaczniemy stosować tę strategię, warto się chwilę zastanowić.

Z tego artykułu dowiesz się:

Strategia skalpowania na rynku Forex

Strategia skalpowania (ang. Scalping) na rynku Forex to krótkoterminowe podejście handlowe należące do technik Day Tradingu. Polega na zawieraniu wielu krótkotrwałych transakcji w ciągu dnia, które wykorzystują niewielkie, ale pewne zmiany cenowe.

Celem jest otwieranie pozycji na maksymalnie kilka, kilkanaście minut (czasem jest to dłuższy czas) i osiągnięcie zysków na poziomie od 5 do 20 pipsów. Traderzy starają się wykorzystać krótkotrwałe ruchy cenowe i zamykają pozycję tak szybko jak to jest możliwe, żeby uniknąć ryzyka wahań cenowych.

Cechy charakterystyczne strategii skalpowania

Cechy charakterystyczne strategii skalpowania na rynku Forex:

- Krótki okres trwania transakcji – skalpowanie polega na utrzymywaniu pozycji przez bardzo krótki czas, zazwyczaj od sekund do kilku, maksymalnie kilkunastu minut

- Częste transakcje – zawieramy wiele transakcji w ciągu jednego dnia, wykorzystując liczne okazje do potencjalnego zysku z niewielkich zmian cenowych

- Małe spready – preferujemy tutaj handel na parach walutowych z niskimi spreadami, aby zminimalizować koszty transakcji. Każdy mały punkt jest bardzo istotny

- Wysoka zmienność cen – ta strategia preferuje pary walutowe, na których mamy wystarczająco dużą zmienność cen, która zagwarantuje nam krótki czas trwania pozycji

- Niskie zyski na pojedynczą transakcję – zyski z pojedynczej transakcji są niewielkie, zazwyczaj ograniczają się do kilku pipsów. W tej strategii polegamy na dużej ilości transakcji w celu akumulowania zysków

- Duże pozycje – ze względu na skupienie na zysku rzędu kilku do kilkunastu pipsów zazwyczaj otwieramy większe pozycje, aby zoptymalizować zysk;

- Intensywna analiza techniczna i fundamentalna – analiza wykresów, wskaźników technicznych i formacji cenowych w celu identyfikacji krótkotrwałych trendów i okazji handlowych jest kluczowa w tej strategii;

- Precyzyjne zarządzanie ryzykiem – w tej strategii staramy się utrzymywać tak niskie ryzyko jak to jest tylko możliwe. Jest wiele czynników ryzyka jak np.:

- Poślizgi cenowe

- Dźwignia

- Spread

- Opłaty, itp.

- Wysoka dyscyplina emocjonalna – w strategii skalpowania trader narażony jest na ogromny stres i duże przeciążenie w związku z ilością zawieranych transakcji

- Wysoki poziom uwagi i skupienia – skalpowanie wymaga ciągłego nadzoru nad rynkiem i szybkiego podejmowania decyzji, a to wymaga dużego skupienia

- Szybka reakcja na zmiany rynkowe – konieczna jest błyskawiczna reakcja na zmiany cen, aby wykorzystać krótkie ruchy, albo uciekać z wątpliwej pozycji. Dobry timing jest decydujący

- Wymagająca technologicznie – konieczne jest korzystanie z:

- Zaawansowanych platform handlowych

- Zawieranie transakcji szybko i pewnie

- Zawieranie transakcji bez poślizgów

- Szybkich łączy internetowych i narzędzi do analizy technicznej itp.

- Istotny jest wybór brokera – warunki oferowane przez brokera są kluczowe dla tej strategii i mogą spowodować, że nie będziemy mogli zyskownie z niej korzystać. Ponadto nie każdy broker zezwala na stosowanie skalpowania

Zalety i wady strategii skalpowania

Ta strategia, jak wszystko, ma swoje zalety i wady, a to kilka z nich:

- Zalety:

- Szybkie zyski – transakcje trwają krótko i jest ich dużo w ciągu dnia. Kumulacja wielu zysków w ciągu jednego dnia może przynieść szybkie wyniki finansowe

- Poszukujemy niewielkich ruchów cenowych – dzięki temu mamy często większą trafność podejmowanych decyzji

- Krótka ekspozycja na ryzyko – ze względu na krótki czas trwania transakcji, ryzyko jest ograniczone do krótkiego okresu czasu

- Więcej możliwości do zawarcia transakcji – ta strategia dostarcza wielu okazji handlowych w ciągu typowych dla tej strategii godzin handlowania

- Możliwość automatyzacji handlu – strategię skalpingu można zautomatyzować, stosując odpowiednie programy handlowe

- Wady:

- Wrażliwość na koszty transakcyjne – częste transakcje mogą generować znaczne koszty związane ze spreadem oraz z prowizjami i opłatami, co obniża zysk na transakcję

- Wrażliwość na spread – skalping jest bardzo wrażliwy na wielkość spreadu (różnica między ceną kupna a ceną sprzedaży)

- Zmienność ceny musi być na odpowiednim poziomie – para walutowa musi zapewniać odpowiednią zmienność ceny. W przeciwnym razie transakcja trwałaby zbyt długo, a to wydłuża ekspozycję na ryzyko

- Wymagające emocjonalnie – podejmowanie częstych decyzji handlowych, konieczność wykonywania szybkich analiz i dużego skupienia mogą prowadzić do stresu i emocjonalnego zmęczenia

- Ryzyko technologiczne – nagły brak dostępu do internetu, skoki w płynności lub opóźnienia platformy handlowej mogą być bardzo kosztowne

- Ryzyko przeciążenia i przemęczenia – duża ilość transakcji każdego dnia może łatwo doprowadzić do overtradingu, czyli przemęczenia handlem i podejmowania złych decyzji

- Czasochłonność – wyłapanie właściwych okazji do skalpowania wymaga odpowiedniej ilości czasu spędzonego przed komputerem i kontroli sytuacji na rynku

Analiza techniczna w strategii skalpowania

Strategia skalpingu zbudowana jest na analizie technicznej, która odgrywa tu kluczową rolę. Musimy mieć mocne przekonanie co do przyszłych ruchów ceny, żeby zapewnić sobie odpowiednio wysoki procent zyskownych transakcji.

Mamy do wyboru wiele narzędzi do szybkiego i trafnego oceniania bieżącej sytuacji rynkowej, które pozwalają na efektywne wyłapywanie krótkotrwałych okazji handlowych. Te krótkotrwałe okazje do wejścia w rynek są charakterystyczne dla strategii.

Istotne aspekty analizy technicznej brane pod uwagę:

- Identyfikacja trendów – zarówno sama identyfikacja trendu, jak i również wychwycenie możliwej zmiany jego kierunku, pomaga zlokalizować potencjalne punkty wejścia i wyjścia z rynku

- Wskaźniki techniczne – wskaźniki takie jak średnie kroczące, oscylatory czy wskaźniki siły trendu pozwalają nam odczytać bieżącą sytuację na rynku

- Wzorce cenowe – uważna analiza wykresu pozwala na identyfikację charakterystycznych wzorców cenowych, które sugerują możliwe kierunki ruchu ceny i punkty wejścia w rynek. Do tych formacji należą takie jak:

- Trójkąt

- Flaga

- Głowa i ramiona, etc.

- Poziomy wsparcia i oporu – musimy dokładnie określić punkty wejścia i wyjścia, aby ograniczyć ryzyko i maksymalizować zyski. Analiza techniczna pomaga w identyfikacji obszarów wsparcia i oporu i możliwe punkty wejścia w rynek. Te poziomy pomagają również ustawić Take Profit i Stop Loss

- Szybkie decyzje i właściwy timing – analiza techniczna dostarcza dużo informacji na temat bieżącej sytuacji rynkowej, umożliwiając efektywne podejmowanie decyzji handlowych. Kluczowe w strategii skalpowania są szybkie decyzje na podstawie danych i właściwy timing

- Dyscyplina i reguły – analiza techniczna pomaga wprowadzić dyscyplinę w proces podejmowania decyzji. Z góry określone reguły handlowe oparte na analizie technicznej pomagają unikać impulsywnych decyzji

- Skupienie na krótkoterminowych trendach – analiza techniczna umożliwia zidentyfikowanie i skupienie się na bieżących, krótkoterminowych trendach i ruchach cenowych, na których pracujemy w strategii skalpowania

Podczas wybierania konkretnych narzędzi i wskaźników technicznych do strategii skalpowania musimy uwzględnić ich skuteczność w danym okresie czasu oraz zdolność do szybkiego reagowania na zmieniające się warunki rynkowe.

Wskaźniki techniczne

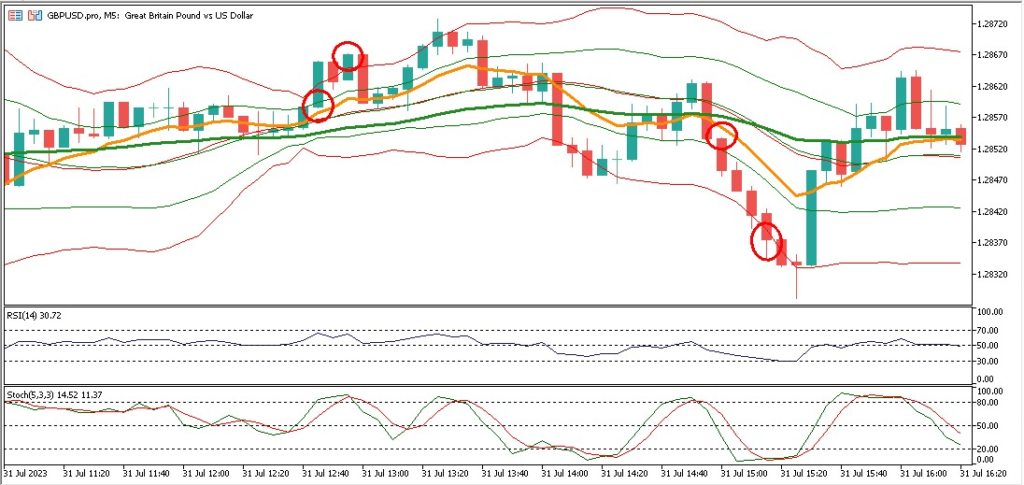

Lista niektórych z najważniejszych wskaźników technicznych używanych do identyfikowania okazji handlowych w strategii skalpowania na rynku Forex:

- SMA i EMA – wskaźniki trendu takie jak proste średnie kroczące (SMA) i wykładnicze (EMA) pomagają zidentyfikować kierunek trendu oraz punkty wejścia w rynek i wyjścia z pozycji;

- Oscylatory – pomagają określić, czy rynek jest wykupiony, czy wyprzedany, co może wskazywać na potencjalne zmiany w kierunku ruchu cen. Pomagają również określić poziom wejścia w rynek. Należą do nich takie jak:

- RSI (Indeks Siły Względnej)

- Oscylator Stochastyczny, etc.

- Wskaźnik średnich ruchomych MACD (Moving Average Convergence / Divergence) – jest wykorzystywany do badania sygnałów kupna i sprzedaży, a także do identyfikacji trendu i jego potencjalnych zmian

- Wstęgi Bollingera (Bollinger Bands) – to pasma wokół średniej kroczącej, które pozwalają na identyfikację okresów wzmożonej zmienności ceny. Wstęgi łapią około 95% ruchu ceny i wskazują możliwy poziom wsparcia i oporu

- Zniesienie FIbonacciego (Fibonacci Retracements) – pokazuje procentową korektę ceny na wykresie, określoną współczynnikiem Fibonacciego. Zniesienie Fibonacciego wykorzystujemy do identyfikacji potencjalnych poziomów wsparcia i oporu

Narzędzia do identyfikowania okazji handlowych

Poniżej wskazuję niektóre z najważniejszych narzędzi technicznych używanych do identyfikowania okazji handlowych w strategii skalpowania (i nie tylko) na rynku Forex:

- Linie trendu – wyznaczenie linii trendu pomaga w identyfikacji kierunku ruchu cen oraz obszarów wsparcia i oporu.

- Poziomy wsparcia i oporu – obszary, w których cena miała trudności z przebiciem się, szczególnie te w niedalekiej przeszłości to poziomy wsparcia i oporu. To właśnie w ich pobliżu może dojść do zmiany kierunku trendu. Dlatego mogą pomóc w określeniu punktów wejścia i wyjścia, oraz ustawieniu poziomów Stop Loss

- Dywergencja (Divergence) – zidentyfikowanie rozbieżności między wskaźnikami technicznymi a ceną może sugerować, że kierunek trendu ulegnie zmianie. Więcej na ten temat w moim innym artykule pt. “Dywergencja na Forex, co oznacza?”

- Formacje świecowe – znajomość formacji i ich poprawna identyfikacja jest niezbędna i może pomóc wcześnie rozpoznać odwrócenie lub kontynuację trendu. Mogą to być formacje takie jak, np.:

- Pin bar

- Engulfing

- Harami, itp.

- Wzorce cenowe – podobnie jak formacje świecowe są formacjami technicznymi, które wskazują na potencjalne zmiany kierunku ceny. Należą do nich np.:

- Trójkąt

- Flaga

- Spodek

- Głowa i ramiona, itp.

- Interwały wykresu – korzystanie z różnych interwałów czasowych (np. 1-minutowy, 5-minutowy, 15-minutowy) bardzo pomaga w identyfikacji i potwierdzaniu okazji handlowych na różnych poziomach czasowych. Zaczynamy od wyższych interwałów, przechodząc do niższych

Strategie oraz punkty wejścia i wyjścia w skalpowaniu

Punkty wejścia i wyjścia w strategii skalpowania mają jak zawsze kluczowe znaczenie. Tym bardziej jeśli główną cechą charakterystyczną strategii skalpowania jest otwieranie dużej ilości pozycji na bardzo krótki czas.

Ponieważ generujemy z założenia niewielkie zyski, to punkty wejścia muszą być określone precyzyjnie, a wejście w rynek nastąpić w odpowiednim czasie.

Identyfikacja punktów wejścia

Do identyfikacji punktów wejścia używamy:

- Analizę techniczną – dążąc do zidentyfikowania potencjalnych punktów wejścia opieramy się na analizie wykresów, linii trendu, poziomów technicznych, formacji cenowych, formacji świecowych i wskaźników technicznych

- Trendy krótkoterminowe – szukamy trendów krótkoterminowych na niskich interwałach i odpowiedniego momentum. Punkty wejścia są zawsze zgodne z ogólnym kierunkiem trendu krótkoterminowego

- Obszary wsparcia i oporu – ustalenie tych strategicznych obszarów na wykresie pomaga nam zidentyfikować potencjalne miejsca wejścia, wyjścia, a także miejsca pod Stop Loss i Take Profit

- Krótkie interwały czasowe – w strategii skalpowania używamy niskich interwałów czasowych, takich jak 1-minutowy 5-minutowy lub 15-minutowy, koniecznie o wystarczająco dużej zmienności ceny

Identyfikacja punktów na ustawianie Stop Loss

W tej strategii głównie kierujemy się stosunkiem zysku do ryzyka. Jeśli zakładamy, że naszym celem jest 10 pipsów, to nasz Stop Loss powinien być nie większy niż 5 pipsów.

Wielkość Stop Loss powinniśmy wyznaczyć na podstawie analizy naszych transakcji i naszej strategii ryzyka. Oczywiście skoro musimy siedzieć przed monitorem w tej strategii, to bardzo często zamykamy pozycję z ręki, ale Stop Loss jest bardzo dobrym rozwiązaniem.

Zatem poszukując miejsca pod Stop Loss, możemy kierować się wymogami tej strategii lub ogólnymi zasadami np.:

- Ustawienie automatycznego Stop Loss – możemy ustawić w zleceniu automatyczny Stop Loss i będzie otwierał się zawsze kiedy otworzymy pozycję, automatycznie i w takiej odległości od zlecenia jaką ustawimy, np. 5 pipsów

- Volatility stop – możemy w naszym tradingu skorzystać ze wskaźnika volatility stop, który jest oparty o zmienność rynku. Wskaźnik sugeruje miejsce ustawienia Stop Loss tzn. konkretną odległość od bieżącej ceny, która jest dostosowana do zmienności

- Stały odsetek kapitału – przy odpowiednim poziomie kapitału niektórzy inwestorzy używają stałego odsetka swojego kapitału do określenia odległości Stop Loss od punktu wejścia. W ten sposób zachowują spójne ryzyko niezależnie od pozycji

- Obszary wsparcia i oporu – Stop Loss może być ustawiony poniżej punktu wsparcia lub powyżej punktu oporu. Takie podejście pomaga uniknąć zbędnych strat, gdy cena przekroczy kluczowe poziomy

- Trailing Stop – to zaawansowany rodzaj stop-lossa, który automatycznie przesuwa się w kierunku zgodnym z kierunkiem naszej pozycji. Jeśli cena idzie w pożądanym kierunkiem

Identyfikacja punktów wyjścia z pozycji

W strategii skalpowania ustalamy, że poszukujemy krótkich transakcji, trwających od sekund do najwyżej kilkunastu minut. Ustalamy również, że nasz zysk to kilka do kilkunastu pipsów.

Zatem powinniśmy bezwzględnie zamknąć pozycję, kiedy nasz zysk osiągnie wartość z tego przedziału. Ponieważ w skalpingu siedzimy jak przywiązani do monitora, to możemy zamknąć pozycję z ręki zawsze kiedy uznamy, że to już właściwy moment.

Tym niemniej możemy poszukać miejsca pod Take Profit i wtedy kierujemy się np.:

- Automatyczny Take Profit – ustawiamy automatyczny Take profit aktywujący się razem ze zleceniem stawianym przez nas na rynku. Możemy tu ustalić maksymalną liczbę pipsów, którą chcemy mieć z jednej transakcji. Jeśli widzimy, że coś idzie nie tak, jak byśmy chcieli, to zamykamy transakcję z ręki

- Obszary wsparcia i oporu – w sytuacjach kiedy gramy w pobliżu poziomów technicznych to Take Profit może być ustawiony powyżej punktu wsparcia lub poniżej punktu oporu. Takie podejście pomaga uniknąć zbędnych strat, gdyż nie wiadomo jak w ich pobliżu zachowa się cena

Podstawowe strategie skalpowania

Skalpowanie jako takie jest bardzo specyficzne. Odpowiednie warunki do stosowania, czyli wysoką zmienność ceny, mamy tylko przez kilka godzin dziennie. Jest obciążone dużym ryzykiem, bo naszym celem jest wskoczenie na chwilkę po kilka pipsów, zmienność jest wysoka i stosujemy na ogół dźwignię finansową, więc straty mogą być duże.

Mamy kilka różnych podejść, takich ogólnych strategii, a każda z nich przechodzi w wiele różnych, bardzo indywidualnych i precyzyjnych, strategii oraz taktyk.

Spośród tych ogólnych wymieńmy trzy:

- Strategia handlu z trendem – polega na wejściu w rynek zgodnie z panującym trendem (wzrostowym lub spadkowym) i bazując na sygnałach próbę uchwycenia zysku

- Strategia handlu przeciw trendowi – jest zdecydowanie trudniejsza i polega na zajęciu pozycji przeciwnej do trendu, kiedy spodziewamy się korekty lub odwrócenia trendu

- Strategia handlu w zakresie, pomiędzy wsparciem i oporem – trend boczny, o ile jest stabilny i ma szeroki zakres, pozwala na częste zajmowanie pozycji krótkich i długich na krótki czas

Jeżeli decydujemy się na skalpowanie, to musimy przygotować się naprawdę dobrze. Dokładność i precyzja są kluczowe w strategii skalpowania. Działamy szybko i dokładnie, dbając jednocześnie o zachowanie zdrowego rozsądku i zarządzanie ryzykami.

Strategie skalpingowe oparte są głównie o interwały 1, 5, lub 15 minut. Oczywiście nie tylko, można zrobić inaczej.

Wybierając instrument finansowy, pamiętamy o krótkotrwałości zajmowanych pozycji i szukamy par walutowych o dużej zmienności cen w tych interwałach i niskim spreadzie.

Przykładem konkretnej strategii może być:

- Strategia wskaźnikowa SMA-SO – oparta o:

- wykres 1 minutowy

- dwie proste średnie kroczące SMA o okresach 10 i 21 (mogą być inne, ale im krótsze okresy, tym więcej fałszywych sygnałów)

- oscylator stochastyczny SO

- Wejście w rynek LONG:

- Kiedy SMA 10 przecina od dołu w górę SMA 21 i znajduje się nad nią – jesteśmy gotowi na otwarcie pozycji długiej. Czekamy na sygnał SO

- Kiedy oscylator stochastyczny SO wychodzi ponad poziom 20 kierując się w górę, albo schodząc od 80 w dół, zawraca do góry w okolicach linii 50 (SMA 10 jest cały czas ponad SMA 21), otwieramy pozycję długą

- Wejście w rynek SHORT:

- Kiedy SMA 10 przecina od góry w dół SMA 21 i znajduje się pod nią – jesteśmy gotowi na otwarcie pozycji krótkiej. Czekamy na sygnał SO;

- Kiedy oscylator stochastyczny SO schodzi poniżej poziomu 80 kierując się w dół, albo wzrastając od 20 w górę, zawraca w dół w okolicach linii 50 (SMA 10 jest cały czas pod SMA 21), otwieramy pozycję krótką

- Wejście w rynek LONG:

Podobnym przykładem może być strategia wskaźnikowa BB-SMA-MACD, którą również stosujemy we wszystkich rodzajach trendów.

Musimy pamiętać, że żadna strategia nie gwarantuje czystych, zyskownych sygnałów, bo one wszystkie bazują na danych historycznych i nic nie wiedzą o tym, co stanie się za chwilę. Te strategie mają tylko pomóc podjąć decyzję.

To naszym obowiązkiem jest zarządzać ryzykiem związanym z otwarciem pozycji na rynku. Zanim otworzymy pierwszą transakcję, musimy pogodzić się z tym, że będziemy otwierać pozycje ze stratą.

Skalpowanie a zarządzanie ryzykiem

Właściwe zarządzanie ryzykiem jest niezwykle istotne. W strategii skalpowania na rynku Forex jest istotne dwa razy bardziej.

Ponieważ ta metoda handlowa charakteryzuje się dużą liczbą transakcji o niewielkich zyskach, zamykanie stratnych pozycji zgodnie z założeniami bez względu na wszystko może pomóc uniknąć nadmiernych strat i zachować właściwy stosunek Win to Lose.

Zarządzanie ryzykiem to dla mnie:

- Ochrona kapitału – pracujemy z niewielkimi zyskami na pojedynczą transakcję, więc zachowanie kapitału jest kluczowe. Stosowanie Stop Loss na zmiennym rynku pozwala zminimalizować straty

- Zapobieganie overtradingowi – ze względu na dużą ilość transakcji, istnieje ryzyko nadmiernego zmęczenia i stresu. Musimy działać w wyznaczonych ramach czasowych i tylko wtedy. Odrabiać straty lub kontynuować super passę można następnego dnia

- Optymalizacja stosunku zysku do ryzyka (Profit-To-Risk) – stosowanie Stop Loss i Take Profit, albo stosowanie założonych progów zysku i straty w praktyce, pomaga osiągnąć korzystny stosunek P/R (inaczej zwany ryzyko do nagrody, czyli Risk-To-Reward), czyli minimalizować ryzyko w stosunku do potencjalnych zysków

- Ograniczenie wpływu pojedynczych strat – w strategii skalpowania straty się zdarzają, ale nie należy dopuszczać do dużych strat. Poprzez właściwe rozłożenie ryzyka na wiele transakcji, pojedyncze straty nie mają tak dużego wpływu na wynik ogólny

- Długość trwania pozycji – w skalpowaniu pozycje z założenia utrzymujemy przez krótki czas. Jeśli rynek nie może się zdecydować, w którą stronę ma iść i twoja pozycja trwa zbyt długo, to bez względu na wszystko zamknij ją. Pozycja utrzymywana zbyt długo na ogół prowadzi do strat

- Kontrola nad wielkością pozycji – Nasz zysk w gotówce zależy od wielkości pozycji, a to przy korzystaniu z dźwigni zachęca do otwierania nadmiernie dużych pozycji, niedostosowanych do wielkości kapitału. Unikaj nadmiernego zaangażowania finansowego w pojedyncze transakcje

- Zminimalizowanie wpływu błędnych decyzji – fałszywe sygnały i błędne decyzje są wpisane w nazwę tej gry. Właściwe zarządzanie ryzykiem pomaga ograniczyć ich wpływ na wynik ogólny:

- Stosuj się do swoich założeń P/R

- Utrzymuj właściwy stosunek Win-to-Lose (większy procent wygranych, niż stratnych transakcji)

- Nie graj gdy jesteś zmęczony lub rozemocjonowany

- Zapobieganie emocjonalnym decyzjom – spójrz powyżej, jeśli jesteś z jakiegoś powodu w emocjach, jeśli czujesz zmęczenie, to zrób sobie wolne! Nie musisz nic robić na siłę. Rynek każdego dnia, co godzinę, a nawet częściej dostarcza wiele nowych okazji do transakcji. Jutro też jest dzień.

Niskie ryzyko na pojedynczą transakcję jest kluczowe?

Niskie ryzyko na pojedynczą transakcję ma zawsze duże znaczenie, ale w strategii skalpowania na rynku Forex ma kluczowe znaczenie z kilku ważnych powodów:

- Małe zyski na pojedynczą transakcję – w tej strategii osiągamy niewielkie zyski na pojedynczą transakcję, zazwyczaj tylko kilka pipsów. Jeśli ryzyko na pojedynczą transakcję jest zbyt wysokie, nawet niewielka strata ponad założenia może znacząco obniżyć zyski

- Duża ilość transakcji -ponieważ zawieramy tutaj dużą liczbę transakcji w ciągu dnia, to jeśli ryzyko na pojedynczą transakcję jest za duże, ryzyko ogólne związane z liczbą transakcji wzrasta, co może prowadzić do zbyt dużych strat

- Minimalizacja strat i zachowanie kapitału – właściwie kontrolowane ryzyko pozwala na minimalizację strat, co z kolei pomaga zachować kapitał. W strategii skalpowania, gdzie zyski są niewielkie, utrzymanie kapitału jest kluczowe dla długoterminowego sukcesu

- Odporność na serie strat – możemy w tej strategii odnotować serie strat następujących po sobie. Niskie ryzyko na pojedynczą transakcję pomaga zminimalizować wpływ takich serii na nasz kapitał

- Optymalizacja stosunku Profit-To-Risk (czyli mówiąc inaczej Risk-To-Reward) – utrzymywanie niskiego ryzyka na pojedynczą transakcję pozwala utrzymać korzystny stosunek ryzyka do nagrody. To jest kluczowe dla sukcesu

Podsumowując, niskie ryzyko na pojedynczą transakcję jest kluczowe w strategii skalpowania, aby zminimalizować straty, zachować kapitał, zapobiegać emocjonalnym reakcjom i utrzymać optymalny stosunek ryzyka do nagrody. To jest jednym z fundamentów umożliwiających długoterminowy sukces w tej metodzie handlowej.

Psychologia w strategii skalpowania

Psychologia odgrywa kluczową rolę w całym tradingu. Podobnie w strategii skalpowania, ponieważ szybkie tempo zawierania dużej ilości transakcji, niewielkie zyski, narażenie na straty i częste interakcje z rynkiem wywołują intensywne emocje.

Czekają na nas różne pułapki emocjonalne:

- Przesadna pewność siebie – seria zyskownych transakcji może doprowadzić do nadmiernej pewności siebie, a taka postawa prowadzi do ignorowania sygnałów, zgadywania co będzie, itd.

- Frustracja – kilka nieudanych transakcji, szum rynkowy powodujący zagubienie, czy też wiele innych negatywnych czynników może doprowadzić do frustracji i niewłaściwych reakcji na sytuacje rynkowe

- Overtrading – duża ilość transakcji w ciągu dnia, stres związany z otwieraniem pozycji i interakcją z rynkiem, konieczność ciągłej analizy itp. mogą prowadzić do zmęczenia emocjonalnego, a w konsekwencji do zwiększenia ryzyka strat

- Nerwowe decyzje – presja czasu w skalpowaniu może skłonić do podejmowania pochopnych i nerwowych decyzji. Powstaje ryzyko podejmowania decyzji na podstawie emocji, a nie analizy

- Brak dyscypliny – wzmożony stres i emocje mogą wpłynąć na naszą zdolność do utrzymania planu handlowego i zasad zarządzania ryzykiem. Brak dyscypliny może prowadzić do podejmowania decyzji poza ustalonym planem, no i konsekwencji

- Strach przed stratą – strach jest normalnym uczuciem. Jednak kiedy sobie z nim nie radzimy, kiedy powstaje nadmierny strach przed stratą, to taka sytuacja wpływa na naszą ogólną ocenę sytuacji rynkowej i parametry otwieranych pozycji

- Nadmierny optymizm – często zdarza się, że bardzo głęboko wierzymy w nasz scenariusz rozwoju sytuacji na rynku, ignorując sygnały, ryzyko strat i tworząc fałszywe poczucie bezpieczeństwa

- Próby szybkiego odrabiania strat – ponieważ zakładamy sobie target do zrealizowania, w którym przez przypadek zapominamy uwzględnić potencjalne straty, to na straty na ogół reagujemy próbą „odrobienia” straty poprzez kolejne szybkie transakcje. To może prowadzić do spiralnego efektu strat i ciężkiego ubytku kapitału

Aby unikać tych, czy innych pułapek emocjonalnych powinniśmy:

- Posiadać trading plan i się go trzymać – to jeden z najlepszych nawyków, trzymać się ustalonego planu i strategii handlowej, niezależnie od emocji

- Zarządzać ryzykiem – musimy ustalić realistyczne poziomy Stop Loss i Take Profit, a także nie ryzykować więcej, niż określony odsetek kapitału na pojedynczą transakcję

- Zaakceptować straty – straty są częścią procesu handlowego i niezależnie od wyniku pojedynczej transakcji musimy zachować spokój i pracować dalej

- Monitorować emocje – bycie świadomym swoich emocji wcale nie jest łatwe. Tak samo jak nie uleganie emocjom, których już jesteśmy świadomi. To dla naszego własnego dobra koniecznie trzeba wyćwiczyć. Bycie typem Iceman’a wobec rynku, który wszystko widzi, analizuje i na chłodno podejmuje decyzje – bezcenne

Skalpowanie wymaga silnej psychiki, umiejętności kontrolowania emocji, zachowania spokoju i świeżego spojrzenia w każdej sytuacji.

Najlepsze praktyki i wskazówki

Trudno wskazać set najlepszych praktyk i wskazówek dla osób, które chcą stosować strategie skalpowania na rynku Forex, bo jesteśmy różni i zawsze musimy o tym pamiętać.

Nie porównujmy się do innych. Skupmy się na sobie i na naszych indywidualnych możliwościach.

Gdybym jednak miał pokusić się o uniwersalny zestaw, to wyglądałby on mniej więcej tak:

- Edukacja i doświadczenie – zdobądź solidną wiedzę na temat rynku Forex, analizy technicznej, fundamentalnej i narzędzi handlowych. Pracuj nad zarządzaniem ryzykiem, zarządzaniem kapitałem, psychologią handlu i swoimi emocjami;

- Wybór odpowiedniego brokera – wybierz renomowanego brokera Forex z niskimi kosztami transakcyjnymi i szybkim wykonaniem zleceń. Upewnij się, że broker oferuje szybkie serwery i stabilną platformę handlową;

- Wybór odpowiedniej pary walutowej – wybierz pary walutowe z niskimi spreadami i odpowiednio dużą zmiennością ceny. Spread i zakres ruchu cen w okresie największej płynności rynku są kluczowe;

- Testowanie strategii na koncie demo – przed przejściem na rzeczywiste konto, przetestuj swoją strategię na koncie demo, aby zrozumieć, czy działa w praktyce;

- Poznaj godziny aktywności rynku – wiedza w jakich godzinach mamy największą płynność i zmienność, kiedy się zaczyna, kiedy słabnie i kiedy kończy, pozwala zaplanować dzień i naszą aktywność handlową;

- Planowanie i dyscyplina – Opracuj spójny plan handlowy, swoją strategię działania. Tak szczegółowo i dokładnie jak to tylko jest możliwe. Proste, mierzalne i realne. Kiedy już to zrobisz, to trzymaj się swojego planu bez względu na wszystko, a jeśli nie działa zgodnie z założeniami, to przestań handlować i popraw go;

- Nie mieszaj różnych strategii i podejść – w strategii skalpowania używamy specyficznych sygnałów i mamy konkretny, bardzo ograniczony cel. W innych strategiach mamy inne cele i skrojone pod nie analizę i sygnały;

- Zarządzanie ryzykiem – ustal realistyczne poziomy Stop Loss i Take Profit na każdą transakcję. Nie ryzykuj więcej niż określony procent swojego kapitału na pojedynczą transakcję. Małymi łyżeczkami, ale często jest ok;

- Monitorowanie różnych interwałów czasowych – korzystamy z krótkich interwałów czasowych, takich jak np. 1-minutowy, 5-minutowy, czy 15-minutowy aby identyfikować okazje handlowe. Monitorowanie innych interwałów pomaga znaleźć perspektywę, ale lepiej pozostać głównie na tych trzech, żeby nie stracić ostrości widzenia małych okazji;

- Przemyślane decyzje, szybkie reakcje – musimy działać szybko i efektywnie. Rozwijaj zdolność do podejmowania szybkich decyzji w reakcji na zmieniające się warunki rynkowe i powstające sygnały;

- Optymalizacja strategii – regularnie analizuj wyniki swojej strategii i optymalizuj ją w oparciu o zmieniające się warunki rynkowe. Nie rezygnuj z konta demo. Testowanie i optymalizacja są procesem ciągłym, a robi się to właśnie na koncie demo;

Sukces w skalpowaniu wymaga praktyki, cierpliwości i umiejętności opanowania emocji. Trzymając się dobrych praktyk i stale rozwijając swoje umiejętności, będziesz zwiększać swoje szanse na osiągnięcie pozytywnych wyników. Zarówno w strategii skalpowania, jak i w innych strategiach.