Typy brokerów Forex – MM, NDD, STP, ECN. Co to jest i na co zwrócić uwagę?

Spis Treści

Czy kiedykolwiek zastanawiałeś się, jak to możliwe, że miliony osób na całym świecie mogą handlować na globalnym rynku walutowym w komfortowych warunkach, wprost z domowego komputera?

Świat Forex, z jego dynamicznymi zmianami cen i niezliczonymi możliwościami, wciągnął w swoje sidła setki tysięcy traderów, od doświadczonych profesjonalistów po nowicjuszy szukających swojej drogi do sukcesu finansowego.

Jednakże, w tym złożonym świecie tradingu istnieje „tajemnica”, z której nie wszyscy traderzy zdają sobie sprawę – różnorodność modeli działania i typy brokerów.

Na rynku Forex, brokerzy nie są jednorodną grupą; w rzeczywistości, istnieje kilka różnych modeli biznesowych, z których każdy oferuje swoje unikalne zalety i wady. Przez ostatnie lata, te modele coraz bardziej przyciągają uwagę, budzą emocje i rosnące zainteresowanie traderów.

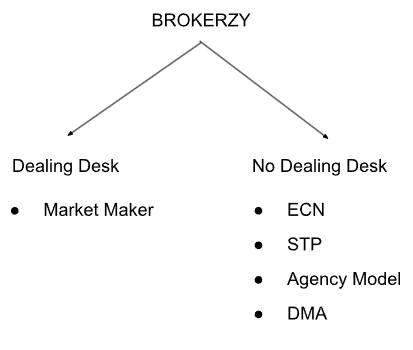

Modele działania brokerów dzielą rynek na dwie główne kategorie: Dealing Desk (DD) i No Dealing Desk (NDD).

Co tak naprawdę oznaczają te terminy DD i NDD?

Jakie korzyści i zagrożenia niosą dla traderów? Czy to już wszystko, czy może są jeszcze jakieś inne modele? A co jeśli istnieją modele hybrydowe, które łączą w sobie cechy różnych modeli i oferują traderom jeszcze większą elastyczność i możliwości?

Odpowiedzi na te pytania otwierają drzwi do fascynującej podróży przez labirynt Forex. Wprost do bardziej świadomych wyborów.

W tym artykule przenikniemy w głąb tego świata, by eksplorować różnice między Dealing Desk i No Dealing Desk. Zanurzymy się w tajemnice modeli biznesowych takich jak Market Maker, ECN, STP, AM i DMA, a także odkryjemy, jakie korzyści i ograniczenia mogą płynąć z każdego z tych podejść.

Rozpoczniemy od budzącego emocje Market Makera (MM), który jakby niepomny swoich wad, kusi inwestorów wyjątkowymi ofertami i stabilną płynnością realizacji zleceń.

Następnie przeniesiemy się do ekscytującego świata Electronic Communication Network (ECN), gdzie przejrzystość i konkurencyjne ceny rządzą rynkiem.

To nie wszystko! Poznamy również Straight Through Processing (STP), który błyskawicznie przekazuje zlecenia na rynek, zapewniając traderom szybkie i sprawiedliwe zrealizowanie transakcji.

Spis Treści

Market Maker, ECN, STP – o co chodzi?

Zacznijmy od tego, że brokerzy naprawdę odgrywają kluczową rolę w handlu na rynkach finansowych i zapewniają nam dużo więcej, niż tylko pośrednictwo między inwestorami a rynkiem.

Po co mi broker?

Zanim przejdziemy do meritum, czyli modeli brokerów, przyjrzyjmy się przez chwilę, jakie funkcje pełnią brokerzy i co dzięki nim mamy.

Dostęp do rynków finansowych

Brokerzy umożliwiają dostęp do różnorodnych rynków finansowych, takich jak giełda papierów wartościowych, rynek instrumentów pochodnych, rynek Forex, rynki surowców, czy też rynek kryptowalut.

Dzięki brokerom również inwestorzy detaliczni mają cenną możliwość uczestniczenia w obrocie na rynkach finansowych, która wcześniej była zarezerwowana głównie dla instytucji finansowych i dużych graczy.

Działając jako pośrednicy między inwestorami a rynkami finansowymi, brokerzy umożliwiają nam dostęp do różnych instrumentów finansowych, takich jak kontrakty CFD, akcje, obligacje, waluty, surowce, czy nawet kryptowaluty.

Dostęp do globalnych rynków finansowych i różnorodnych instrumentów finansowych pozwala inwestorom na dywersyfikację portfela inwestycyjnego, eksplorowanie różnych strategii handlowych i szukanie okazji do zysków.

Wykonanie Transakcji

Brokerzy wykonują wszystkie zlecenia handlowe swoich klientów. Odpowiadają za przekazywanie zleceń klientów na rynek oraz za realizację tych zleceń zgodnie z instrukcjami.

Mogą to być zlecenia kupna i sprzedaży, natychmiastowe lub oczekujące, albo też zlecenia Stop Loss czy Take Profit.

Brokerzy mogą być animatorami rynku i pomagają wtedy w utrzymaniu płynności. Tego typu zadania realizuje się poprzez składanie własnych zleceń kupna i sprzedaży, które umożliwiają klientom dokonanie dowolnej transakcji w danym momencie. Nie jest to niczym szczególnym.

Animatorzy rynku znajdują się również na giełdach papierów wartościowych, gdzie dbają o zabezpieczenie płynności. Instytucje wykonujące te zadania zabezpieczają możliwość natychmiastowego wykonania transakcji dla niektórych instrumentów finansowych.

Dostęp do Narzędzi i Zasobów

Poprzez swoje internetowe platformy handlowe brokerzy umożliwiają klientom dostęp do zasobów, takich jak analizy rynkowe, najnowsze wiadomości ekonomiczne, webinaria, artykuły, szkolenia z zakresu tradingu i znajomości instrumentów finansowych. Te zasoby pomagają pogłębiać wiedzę na temat rynków finansowych, analizy i procesu handlu.

Te same platformy handlowe umożliwiają inwestorom składanie zleceń, dostęp do zaawansowanych narzędzi pozwalających na bieżące monitorowanie rynków, analizę techniczną oraz do kalendarzy ekonomicznych online, które ułatwiają handel i podejmowanie decyzji inwestycyjnych.

Wszystko jedno czy mamy ochotę robić to w zaciszu domowych pieleszy, czy też z dowolnego miejsca na ziemi (o ile jest tam dostęp do internetu).

W tym miejscu nie bez znaczenia są wszystkie innowacje technologiczne. Nowoczesne technologie poprawiają jakość usług i pozwalają wprowadzać nowe rozwiązania, które coraz częściej korzystają z technologii AI.

Zabezpieczenie Kapitału i Bezpieczeństwo

Dzięki regulacjom organów nadzorczych, w szczególności tych najlepszych, brokerzy zapewniają bezpieczeństwo kapitału inwestorów poprzez oddzielenie funduszy klientów od swoich własnych środków oraz przez przestrzeganie określonych standardów regulacyjnych i zabezpieczeń. Pomagają również w zarządzaniu ryzykiem poprzez oferowanie różnorodnych, coraz bardziej wyrafinowanych narzędzi zabezpieczających.

Brokerzy Dealing Desk, No Dealing Desk i hybryda DD/NDD

To, co jest bardzo istotne z punktu widzenia każdego tradera, to model działania brokera w zakresie realizacji zleceń handlowych. Różnice w modelach realizowania zleceń, z jednej strony związane są z uwarunkowaniami historycznymi w rozwoju rynku brokerów oferujących CFD na Forex, a z drugiej strony z rozwojem możliwości technologicznych i oczekiwaniami inwestorów.

Podstawowy podział to podział na brokerów Dealing Desk (DD) i No Dealing Desk (NDD), czyli brokerów, którzy sami realizują transakcje handlowe swoich klientów jako druga strona transakcji (DD) i brokerów, którzy przekazują te zlecenia na rynek i do dostawców płynności (NDD).

Jak widać na powyższej grafice, brokerzy NDD dzielą się jeszcze na kilka kolejnych typów.

Najpierw omówimy sobie te dwa główne typy podejścia do obsługi transakcji przez brokerów, czyli Dealing Desk (DD) i No Dealing Desk (NDD), oraz podstawowe różnice pomiędzy nimi, wraz z plusami i minusami każdego podejścia. Następnie, w kolejnych krokach, omówmy konkretne modele działania.

Broker Dealing Desk (DD)

Na ogół, brokerzy Dealing Desk oferują prostsze podejście i gwarantują wykonanie zleceń.

Działanie

Broker Dealing Desk działa jako przeciwna strona w transakcjach klientów (zawsze muszą być dwie strony transakcji, czyli kupujący ⇄ sprzedający), dostarczając płynność na rynku i teoretycznie przyjmując ryzyko handlu na siebie.

Transakcje klientów są obsługiwane wewnętrznie, przez brokera, na jego wewnętrznym rynku. Transakcje nie są przekazywane na rynek zewnętrzny.

Podejście do klientów

Kiedyś brokerzy Dealing Desk oferowali stałe spready, co było atrakcyjnym rozwiązaniem dla początkujących traderów. Obecnie zdarza się to sporadycznie, a zamiast tego, tak jak wszędzie spready są dynamiczne.

DD gwarantuje wykonanie zleceń, co dla traderów, a w szczególności dla początkujących traderów, może być atrakcyjne.

W tym modelu zachodzi istotne ryzyko konfliktu interesów, ponieważ broker, który jest stroną transakcji z klientem, musi równocześnie dbać o dochodowość swojego biznesu. Dlatego jego interes jest rozbieżny z interesem klientów i w specyficznych sytuacjach może dochodzić do działań na szkodę klienta. Generalnie uważa się, że tego typu brokerzy zarabiają na stratach ich klientów.

Plusy

Gwarantowane wykonanie zleceń w warunkach niskiej płynności rynkowej. To w niektórych sytuacjach może być dla traderów korzystne.

Dla początkujących traderów istotne są również prostota i łatwość obsługi oferowane przez brokerów DD.

Minusy

Istnieje realne ryzyko, że broker może manipulować cenami lub dokonywać rekwotowań zlecenia w celu zwiększenia swoich zysków kosztem klientów.

Kolejnym minusem jest brak dostępu do najlepszych cen rynkowych i głębokości rynku. To może ograniczyć potencjalne zyski traderów.

Broker No Dealing Desk (NDD)

Na ogół, brokerzy No Dealing Desk zapewniają dostęp do lepszych cen rynkowych i unikają ryzyka konfliktu interesów pomiędzy nimi, a ich klientami.

Działanie

Broker No Dealing Desk działa jako czysty pośrednik, przekazując zlecenia klientów bezpośrednio na zewnętrzny rynek lub do dostawców płynności.

Transakcje klientów są obsługiwane na rynku lub bezpośrednio u dostawców płynności, co zapewnia dostęp do lepszych cen, płynności i przejrzystości.

Podejście do klientów

Brokerzy typu No Dealing Desk są bardziej skoncentrowani na tworzeniu właściwej relacji z klientami i podkreślaniu braku konfliktu interesów. W tym modelu broker nie ma powodów do przeciwstawiania się interesom klienta. Uważa się, że brokerzy NDD są bardziej zainteresowani jak najwyższą jakością dostarczanej usługi.

Plusy

Traderzy mogą korzystać z najlepszych przystępnych cen rynkowych i konkurencyjnych spreadów, co zwiększa możliwości w zajmowaniu pozycji i potencjalne zyski.

Brak konfliktu interesów oznacza, że broker jest zainteresowany budowaniem poczucia satysfakcji u klientów i zapewnieniu im najlepszych warunków handlowych.

Minusy

W okresach bardzo niskiej płynności na rynku może wystąpić problem z bieżącą realizacją zleceń, co w efekcie może prowadzić do opóźnienia w realizacji zlecenia lub konieczności realizacji po innej cenie.

Brokerzy NDD nie zarabiają na spreadach, więc pobierają prowizję za realizację transakcji. Ponad to mogą wymagać wyższych minimalnych depozytów.

Hybryda DD/NDD

Model hybrydowy DD/NDD to połączenie cech Dealing Desk (DD) i No Dealing Desk (NDD). W tym modelu broker może obsługiwać niektóre zlecenia klientów jako przeciwna strona transakcji (DD), podczas gdy inne zlecenia są przekazywane bezpośrednio na rynek lub do dostawców płynności (NDD).

Oto podstawowe cechy, plusy i minusy hybrydowego modelu DD/NDD:

Działanie

Broker w modelu DD/NDD działa jako mieszanka obu podejść, co daje pewną elastyczność w sytuacjach, kiedy płynność na rynku jest mniejsza.

Niektóre zlecenia klientów są obsługiwane wewnętrznie przez brokera, podczas gdy inne są przekazywane na zewnętrzny rynek lub do dostawców płynności.

Podejście do klientów

Model hybrydowy oferuje traderom korzyści płynące z tradycyjnego modelu Market Makera (gwarantowane wykonanie transakcji) i zalety NDD (dostęp do lepszych cen rynkowych i spreadów).

Plusy

Traderzy w sposób płynny korzystają z różnych modeli wykonania zleceń, które pojawiają się w zależności od warunków rynkowych.

Może to zapewnić większą elastyczność i lepszą dostępność do płynności rynkowej.

Minusy

Nadal istnieje realne ryzyko konfliktu interesów, szczególnie jeśli broker nie jest przejrzysty w swoich praktykach obsługi zleceń. W zasadzie można powiedzieć, że w mocy pozostają wszystkie wątpliwości związane z czystym modelem Dealing Desk.

Traderzy mogą odczuwać dyskomfort i zdezorientowanie spowodowane różnymi warunkami handlowymi i wykonaniem zleceń.

Podsumowując, model hybrydowy, DD/NDD, oferuje traderom pewną elastyczność podczas wykonania zleceń w warunkach ograniczonej płynności, ale nadal istnieją ryzyka związane z konfliktem interesów i brakiem spójności w obsłudze zleceń.

Powinniśmy dokładnie zbadać i zrozumieć sposób działania brokera w modelu hybrydowym przed podjęciem decyzji o wyborze.

Brokerzy – różne modele działania

Różnorodność podejścia brokerów do realizacji transakcji handlowych obejmuje rozwiązania, takie jak Market Maker (MM), Electronic Communication Network (ECN), Straight Through Processing (STP), Agency Model (AM), Direct Market Access (DMA) oraz różne hybrydy tych modeli.

Każdy broker, poprzez swój model działania i ofertę handlową oferuje unikalne cechy, zalety, ograniczenia i wady. Dokładna analiza tych wszystkich cech umożliwia dopasowanie do własnych preferencji, stylu handlowego i strategii inwestycyjnych.

Market Maker (MM)

Market Maker (MM) na rynku Forex to broker lub instytucja finansowa, który tworzy własny wewnętrzny rynek instrumentów finansowych. Na tym rynku broker udostępnia swoim klientom oferty kupna i sprzedaży poszczególnych par walutowych lub innych produktów.

W transakcjach zlecanych przez klientów broker typu Market Maker działa jako przeciwna strona transakcji. Kupuje od sprzedających i sprzedaje kupującym, umożliwiając w ten sposób realizację transakcji.

Głównym zadaniem brokera MM jest zapewnienie płynności na rynku i ułatwienie handlu wszystkim uczestnikom. Poniżej znajduje się szczegółowe wyjaśnienie, jak funkcjonuje Market Maker na rynku Forex, a także jego zalety i wady dla traderów:

Broker Market Maker – sposób działania i model biznesowy

Tworzenie własnego rynku

Brokerzy Market Maker tworzą własny rynek dla instrumentów finansowych. W przypadku brokerów Forex są to instrumenty typu CFD (Contract For Difference). Brokerzy składają oferty dwóch cen dla każdej pary walutowej – ceny kupna (bid) i ceny sprzedaży (ask). Różnica między ceną bid i ask nazywana jest spreadem. Kiedyś spread u brokerów MM był stały, teraz jest dynamiczny.

Działanie jako druga strona transakcji

Kiedy klient składa zlecenie kupna, Market Maker staje się sprzedawcą, a kiedy klient składa zlecenie sprzedaży, Market Maker staje się kupcem. W praktyce taka sytuacja oznacza, że Market Makerzy stoją po drugiej stronie wszystkich transakcji klientów. Taka konstrukcja procesu handlowego pozwala wpływać na jego przebieg.

Zarządzanie ryzykiem

Brokerzy Market Maker zarządzają ryzykiem poprzez kontrolę szerokości spreadów oraz akceptację ceny zleceń klientów. Mogą również stosować techniki hedgingowe, takie jak otwieranie przeciwnych pozycji na rynku finansowym, aby zabezpieczyć się przed ponoszonym ryzykiem.

Model biznesowy

Model biznesowy Market Makera opiera się na generowaniu zysków z różnicy między ceną kupna i ceny sprzedaży, czyli spreadu. Przychód brokera generowany jest również poprzez pobieranie od klientów opłat i prowizji. Choćby takich jak swap. Poza tym, niestety, powszechnie uważa się, że brokerzy typu Market Maker zarabiają na stratach traderów.

Market Maker – zalety dla Traderów na rynku Forex

Dostępność i płynność

Market Makerzy zapewniają stałą dostępność do rynku i płynność. Dzięki temu traderzy mogą decydować się na zlecenie transakcji w dowolnym momencie, nawet w warunkach niskiej płynności rynkowej i mogą mieć pewność, że transakcja na pewno będzie zrealizowana.

Opłaty

Brokerzy MM oferują rachunki i obsługę transakcji prawie bez opłat. Jeśli mówimy o rynku CFD, to praktycznie poza spreadem (który nie jest opłatą, ale jest kosztem) i swapem, nie powinno być już żadnych innych opłat czy prowizji. Taki układ pozwala traderom na łatwą kalkulację kosztów transakcyjnych.

Niskie minimalne depozyty

Wielu brokerów Market Maker oferuje rachunki z niskim minimalnym depozytem, co pozwala nowym traderom rozpocząć handel na rynku Forex z mniejszym kapitałem początkowym. W praktyce wystarczy depozyt pozwalający grać 0,01 lota, czyli tzw. mikro-lotem.

Market Maker – wady dla Traderów na rynku Forex

Ryzyko konfliktu interesów

Istnieje duże i realne ryzyko konfliktu interesów, ponieważ Market Maker we wszystkich transakcjach klientów działa jako druga strona. Z doświadczenia wiemy, że mogą istnieć sytuacje, w których interesy brokera są sprzeczne z interesami klienta. To wada, która najbardziej rozgrzewa emocje.

Nieprzejrzystość cenowa

Traderzy często obawiają się, że Market Makerzy mogą manipulować cenami, a nawet wywoływać opóźnienia w realizacji zleceń. Każda taka sytuacja oznacza niekorzystne warunki handlowe dla klientów i może prowadzić do przykrych konsekwencji.

Szerokie spready w czasie zmienności

W warunkach wysokiej zmienności rynkowej MM mogą, manipulować spreadem powodując, że będzie on szerszy niż, wynikałoby to z rzeczywistych warunków rynkowych. Taka sytuacja działa na szkodę klientów i przynosi dochód brokerowi. W efekcie może prowadzić do dużo większych kosztów transakcyjnych, a nawet do przedwczesnego zamknięcia pozycji powodując stratę.

Podsumowując, Market Makerzy oferują pewne zalety, takie jak dostępność do płynności, niskie opłaty i minimalne wymagane depozyty, ale istnieją również pewne wady, takie jak ryzyko konfliktu interesów i nieprzejrzystość cenowa, które traderzy powinni wziąć pod uwagę przy wyborze brokera Forex.

Electronic Communication Network (ECN)

ECN (Electronic Communication Network) to w zasadzie system elektroniczny, który łączy różnych uczestników rynku, takich jak banki, instytucje finansowe oraz indywidualnych traderów, tworząc wirtualny rynek walutowy. Broker działający w systemie i modelu ECN umożliwia bezpośredni dostęp do głównych uczestników rynku i pozwala na składanie ofert kupna i sprzedaży, które są widoczne dla wszystkich uczestników.

Broker ECN – sposób działania i model biznesowy

Łączenie uczestników rynku

Broker Electronic Communication Network pomaga łączyć różnych uczestników rynku za pomocą elektronicznej platformy, która jest niejako wirtualnym rynkiem walutowym. Oferty kupna i sprzedaży, składane przez poszczególnych uczestników są widoczne dla wszystkich.

Bezpośredni dostęp do płynności

Traderzy mają bezpośredni dostęp do płynności rynkowej zapewnianej przez ECN, co w praktyce oznacza, że mogą handlować po najlepszych przystępnych cenach bezpośrednio z innymi uczestnikami rynku.

Brak rekwotowań

W systemie ECN nie ma rekwotowań. To oznacza, że zarówno ceny, jak i wykonywanie zleceń są transparentne i niezmiennie odzwierciedlają aktualne warunki rynkowe.

Model biznesowy

Brokerzy ECN działają dość podobnie jak w modelu agencyjnym, co w praktyce oznacza, że

- broker nie działa jako animator rynku

- broker nie zajmuje pozycji w transakcjach klientów

W tym modelu biznesowym broker pobiera prowizje za wykonane transakcje. Prowizje są zazwyczaj niskie i zależą od wolumenu handlu.

ECN – zalety dla Traderów na rynku Forex

Najlepsze dostępne ceny

Traderzy mają dostęp do najlepszych przystępnych cen na rynku. Oferty są widoczne dla wszystkich uczestników, a traderzy mają dostęp do głębokości rynku.

Brak konfliktu interesów

W modelu ECN broker jest pośrednikiem i tylko przekazuje zlecenia na rynek, nie działa jako druga strona w transakcjach klientów, dlatego nie występuje tutaj ryzyko konfliktu interesów.

Transparentność

Zarówno ceny dostępne dla klientów, jak i wykonanie zleceń są transparentne. Brokerzy ECN zapewniają swoim klientom uczciwe i przejrzyste warunki handlu.

ECN – wady dla Traderów na rynku Forex

Wyższe prowizje

Jak pisałem powyżej brokerzy typu Market Maker zarabiają na spreadzie. W modelu ECN broker nie zarabia na spreadzie, dlatego stosuje prowizje naliczane przy transakcji. W związku z tym, w modelu ECN prowizje są wyższe i mogą zwiększyć koszty transakcyjne dla traderów.

Często wymagany większy kapitał

Często, ale nie zawsze. W niektórych przypadkach, aby korzystać z ECN, traderzy mogą potrzebować większego kapitału początkowego. Jednak coraz częściej i tu nie ma wymagań.

Mniejsza dostępność w warunkach niskiej płynności

Broker ECN dostarcza zlecenia na rynek. W warunkach niskiej płynności rynek może nie zapewniać tak szybkiej realizacji zleceń jak Market Maker. W skrajnych warunkach brak płynności może prowadzić do chwilowych problemów z wykonaniem zleceń.

Podsumowując, broker ECN oferuje transparentne i uczciwe warunki handlu, bez konfliktu interesów. Jednakże traderzy muszą być świadomi prowizji transakcyjnych oraz możliwych wymagań dotyczących minimalnego kapitału, które mogą się tutaj pojawić.

Straight Through Processing (STP)

STP (Straight Through Processing) to taki model działania brokera, w którym zlecenia klientów przekazuje się bezpośrednio do dostawców płynności, takich jak np. banki czy inne instytucje finansowe, bez ingerencji ze strony brokera.

Broker STP – sposób działania i model biznesowy

Bezpośrednie przekazywanie zleceń do dostawców płynności

Broker STP przekazuje zlecenia klientów bezpośrednio do dostawców płynności, takich jak duże banki, instytucje finansowe lub inny broker, bez żadnej ingerencji lub manipulacji ze strony brokera. Broker jest tylko pośrednikiem umożliwiającym realizację transakcji.

Brak konfliktu interesów

Broker przekazuje transakcje na rynek i nie działa jako druga strona w transakcjach klientów. Broker STP zapewnia transparentność cenową i płynne wykonanie zleceń. Zlecenia klientów są przekazywane bezpośrednio do dostawców płynności, a to eliminuje możliwość manipulacji cenami lub rekwotowań.

Dostęp do lepszych cen

Dzięki bezpośredniemu dostępowi do dostawców płynności traderzy mają dostęp do lepszych cen i do głębokości rynku. Zlecenia są realizowane po najlepszych przystępnych cenach na rynku.

Model biznesowy

Model biznesowy STP eliminuje ryzyko konfliktu interesów. Broker zarabia na prowizjach i marżach. Broker nie zarabia ani na spreadzie, ani na stratach traderów.

STP – zalety dla traderów na rynku Forex

Lepsze ceny i spready

Dzięki bezpośredniemu dostępowi do dostawców płynności rynkowej traderzy otrzymują najlepsze ceny i rynkowe spready.

Brak rekwotowań

W modelu STP nie występują rekwotowania, co oznacza, że ceny i wykonanie zleceń są transparentne, stabilne i przewidywalne.

Brak konfliktu interesów

Traderzy mogą mieć większe zaufanie do brokera, ponieważ nie ma konfliktu interesów. Cały proces zawierania transakcji jest rynkowy i transparentny.

STP – wady dla traderów na rynku Forex

Wyższe koszty transakcyjne

Broker STP pobiera prowizje za wykonane transakcje. To w konsekwencji, w porównaniu do brokerów Market Maker, może prowadzić do nieco wyższych kosztów transakcyjnych.

Wymagane większe kapitały

Niektórzy brokerzy STP mogą wymagać większych kapitałów początkowych lub utrzymywanie minimalnych depozytów. Jednak nie jest to regułą, a coraz częściej brak takich wymagań. Tego typu model może wiązać się również z koniecznością zawierania transakcji o wyższych wolumenach.

Mniejsza dostępność w warunkach niskiej płynności

W realnym świecie nie zawsze mamy kupców chętnych na nasz produkt lub chęt coś nam sprzedać. W warunkach niskiej płynności rynek może nie zapewniać szybkiej realizacji zleceń. W skrajnych warunkach brak płynności może prowadzić do chwilowych problemów z wykonaniem zleceń.

Podsumowując, STP oferuje traderom przejrzystość, lepsze ceny, lepsze spready i zapewnia brak konfliktu interesów, ale może wiązać się z wyższymi kosztami transakcyjnymi i wymaganiami dotyczącymi kapitału. Musimy dokładnie rozważyć wszystkie wymagania i opłaty brokera STP przed dokonaniem wyboru, ponieważ jego usługi mogą być skierowane do klientów generujących większy obrót.

Agency Model (AM)

Agency Model (AM), to taki rodzaj działalności brokerskiej na rynkach finansowych, w którym broker lub pośrednik, działa jako agent reprezentujący swoich klientów na rynku. Nie działa formalnie jako zleceniodawca ani jako animator rynku. W modelu AM zlecenia klientów są przekazywane bezpośrednio na rynek lub do dostawców płynności. Na ogół ta forma działania skierowana jest do bardzo dużych klientów generujących duże wolumeny i może być kosztowna.

Broker Agency Model – sposób działania i model biznesowy

Pośrednictwo w przekazywaniu zleceń

Broker AM działa jako agent, który przekazuje zlecenia w imieniu klientów bezpośrednio na rynek lub do dostawców płynności. Broker nie ingerencji w cenę lub wykonanie zlecenia, ale poszukuje dla klienta najlepszej ceny i najszybszego wykonania pod konkretne zlecenia klienta.

Brak konfliktu interesów

Model biznesowy AM eliminuje ryzyko konfliktu interesów. Brokerzy Agency Model nie zawierają swoich własnych transakcji ani nie zajmują pozycji na rynku na własny rachunek. Skupienie aktywności na zapewnieniu klientom najlepszej możliwej realizacji transakcji zapewnia przejrzystość i brak ryzyka konfliktu interesów.

Dostęp do głębokiej płynności

Brokerzy działający w modelu agencyjnym dążą do jak najlepszej realizacji zleceń swoich klientów. W tym celu kierują zlecenia bezpośrednio do różnych dostawców płynności, takich jak banki, giełdy, sieci ECN czy też inni uczestnicy rynku. Dzięki temu zapewniają swoim klientom najlepsze możliwe ceny wynikające z dostępu do głębokiej płynności rynkowej.

Model biznesowy

Broker Agency Model działa jako agent w imieniu swoich klientów. Podstawowym zadaniem brokera działającego w modelu agencyjnym jest ułatwienie realizacji transakcji pomiędzy kupującymi i sprzedającymi poprzez takie dopasowywanie zleceń i zapewnienie dostępu do różnych źródeł płynności, aby transakcje ich klientów były wykonywane skutecznie, szybko i po najlepszej cenie. Broker zarabia na prowizjach i opłatach pobieranych od klienta. Ich wielkość zależy od wolumenu transakcji.

AM – zalety

Najlepsze ceny

Klienci brokerów działających w tym modelu mają gwarancję najlepszej realizacji swoich zleceń. Broker, realizując transakcję dla klienta, kieruje się ceną i szybkością realizacji zlecenia.

Brak konfliktu interesów

Klienci mogą mieć większe zaufanie do takiego brokera. Działając w imieniu klientów i nie prowadząc swoich własnych transakcji, broker unika konfliktu interesów.

Przejrzystość

Model działania AM zapewnia transparentność cenową i najlepsze wykonanie zleceń. Broker, działając w imieniu klientów, jest zainteresowany ich pełną satysfakcją i transparentnością wszystkich swoich działań.

AM – wady

Wyższe koszty transakcyjne

Broker AM pobiera prowizje i opłaty za wykonane transakcje i usługi, które zależą od wolumenu transakcji. Broker nie czerpie zysków ze spreadów, ani z własnych pozycji. Model przeznaczony jest dla dużych klientów, którzy dla swoich celów potrzebują najwyższej klasy specjalistów.

Mniejsza dostępność w warunkach niskiej płynności

Brokerzy działający w tym modelu potencjalnie mogą mieć w pewnych warunkach ograniczony dostęp do płynności. Taka sytuacja może prowadzić do trudności z wykonaniem zleceń.

Podsumowując, model AM przeznaczony jest dla określonego grona klientów i oferuje większą przejrzystość, najlepsze ceny i brak konfliktu interesów. Co za tym idzie, wiąże się z wyższymi kosztami transakcyjnymi.

Direct Market Access (DMA)

DMA (Direcket Access) to technologia, która umożliwia bezpośredni dostęp do głównych rynków finansowych, takich jak giełdy czy dostawcy płynności poprzez specjalne platformy transakcyjne, bez pośrednictwa brokera. W kontekście rynku Forex DMA umożliwia bezpośredni dostęp do rynku walutowego, gdzie można handlować bezpośrednio z innymi uczestnikami szerokiego rynku. Jest to rozwiązanie przeznaczone głównie do handlu instytucjonalnego, dużych inwestorów lub firm dokonujących duże ilości transakcji z dużymi wolumenami.

Broker z DMA – sposób działania na rynku Forex

Bezpośredni dostęp do rynku

DMA umożliwia bezpośredni dostęp do międzybankowego rynku walutowego, gdzie można przeglądać i wybierać najlepsze dostępne ceny kupna i sprzedaży.

Brak ingerencji brokera

Broker jedynie udostępnia DMA i działa jako czysty pośrednik, który umożliwia firmom i dużym inwestorom bezpośredni dostęp do rynku. Broker nie ingeruje w ceny ani wykonanie zleceń. Klienci realizują swoje zlecenia bezpośrednio na szerokim rynku u dostawców płynności.

Bezpośredni dostęp do źródła płynności

Broker udostępniający DMA nie jest dostawcą płynności, a jedynie umożliwia klientom bezpośredni dostęp do dostawców płynności. Dzięki temu zapewnia klientom najlepsze ceny i większą przejrzystość rynkową.

DMA – zalety

Bardzo dobre ceny i spready

Klienci korzystający z DMA mają dostęp do najlepszych dostępnych cen i spreadów na rynku, co klientom realizującym duży obrót może przynieść spore oszczędności na kosztach transakcyjnych.

Brak konfliktu interesów

Model DMA eliminuje ryzyko konfliktu interesów. Jest to czysty i bezpośredni dostęp do rynku i płynności rynkowej. Oferowane ceny i spready są uzależnione jedynie od bieżącej sytuacji rynkowej.

Większa przejrzystość

DMA zapewnia większą przejrzystość cenową i rynkowe wykonanie zleceń. Bezpośredni dostęp do rynku eliminuje możliwość manipulacji cenami lub rekwotowań. Klient realizuje transakcje, wtedy kiedy chce i po cenie jaką zaakceptuje.

DMA – wady

Wyższe koszty transakcyjne

Dostęp do technologii DMA wiąże się z prowizjami i/lub opłatami za dostęp i za realizację zleceń. Dla klientów z odpowiednim wolumenem obrotu i liczbą transakcji te koszty nie są jednak bardzo duże, a korzystanie z DMA mimo wszystko pozwala na oszczędności.

Utrudniona dostępność tego rozwiązania

Direct Market Access to technologia, którą dysponują np. banki, fundusze, różne firmy finansowe, które potrzebują stałego dostępu do rynku ze względu na prowadzoną działalność. Bardzo często dzięki bankom, tego typu rozwiązanie posiadają ich klienci, tacy jak producenci, eksporterzy i importerzy. Klienci indywidualni również mogą korzystać z takiego dostępu czy to dzięki swojemu bankowi, czy też brokerowi. Jednak trzeba tutaj spełnić określone oczekiwania.

Podsumowując, DMA oferuje korzystającemu swobodę w realizacji transakcji, dużo lepsze ceny i spready, większą przejrzystość i dużą szybkość realizacji zleceń, ale dostęp wiąże się z wyższymi kosztami transakcyjnymi i wymaganiami dotyczącymi odpowiedniej wielkości wolumenu handlu.

Brokerzy Forex – hybrydowe modele działania

Ponieważ ludzie z natury lubią eksperymentować to w efekcie powstały kombinacje różnych modeli działania, takie jak MM/STP czy ECN/STP.

Tego typu kombinacje są coraz bardziej powszechne w świecie handlu na rynku Forex.

Hybrydowe modele brokerów Forex potencjalnie mogą zapewnić traderom większą elastyczność i dostęp do różnych typów wykonania zleceń w zależności od ich preferencji i warunków rynkowych. Jednak to, w jaki sposób będą realizowane zlecenia, zależy od brokera.

Ponadto, korzyści wynikające z połączenia dwóch różnych modeli działania, mogą zostać zrównoważone, a nawet przeważone przez zagrożenia lub wady, takie jak ryzyko konfliktu interesów, wyższe koszty transakcyjne lub dodatkowe opłaty.

Ponieważ mamy kilka różnych podstawowych modeli działania to i różnych hybryd może być więcej. Na przykład MM/DMA albo połączenia więcej niż dwóch modeli naraz.

Jednakże zawsze, gdy w zestawie pojawia się Market Maker, równocześnie pojawia się cień wątpliwości.

Być może dlatego coraz częściej słychać pytania typu: czy to na pewno jest czysty ECN lub STP?

Hybryda MM/STP (Market Maker/Straight Through Processing)

W tym modelu broker stara się łączyć zalety modelu Market Maker z zaletami modelu STP.

Powstaje zatem model, który w pewnych warunkach może korzystać z przekazywania zleceń bezpośrednio do dostawców płynności, a w sytuacji niewystarczającej płynności na rynku, może działać jak animator rynku.

W praktyce sposób organizacji zleceń może wyglądać dowolnie i zależy tylko od brokera.

Dla przykładu broker może rozwiązać to tak, że zarządza ryzykiem związanym z niektórymi transakcjami, np. takimi o dużym wolumenie, poprzez przekazywanie ich bezpośrednio do dostawców płynności, a jednocześnie wszystkie mniejsze zlecenia obsługuje jako Market Maker.

MM/STP – Korzyści

- Potencjalnie, klienci tego typu rozwiązań będą mogli cieszyć się korzyściami wynikającymi z bezpośredniego dostępu do dostawców płynności, oraz możliwością korzystania z niskich spreadów i ewentualnego braku rekwotowań.

- W okresach mniejszej płynności na rynku, broker, działając jako animator rynku, może realizować zlecenia na bieżąco i bez opóźnień.

MM/STP – Wady

- W hybrydzie nadal istnieje realne ryzyko konfliktu interesów ze względu na obecność modelu MM. Ostatecznie to broker decyduje, które zlecenia będą przekazywane bezpośrednio do dostawców płynności, a które będą obsługiwane przez niego jako animatora rynku.

- W zależności od praktyk brokera, mogą wystąpić sytuacje, w których spready i warunki wykonania zleceń będą się różniły w zależności od tego, czy zlecenie jest obsługiwane przez Market Makera, czy też przekazywane jest bezpośrednio do dostawców płynności.

Hybryda ECN/STP (Electronic Communication Network/STP):

W tym modelu broker działa jako pośrednik, który przekazuje zlecenia klientów albo bezpośrednio do ECN, gdzie są dostępne dla wszystkich uczestników elektronicznego rynku, albo bezpośrednio do dostawców płynności na szerokim rynku. Model działania zapewnia głęboką płynność rynkową i przejrzystość w realizacji transakcji.

ECN/STP – Korzyści

- Dzięki bezpośredniemu dostępowi do szerokiego rynku, traderzy mogą korzystać z bardzo konkurencyjnych cen i najlepszych dostępnych spreadów.

- Brak konfliktu interesów, ponieważ broker działa tylko jako pośrednik, przekazując zlecenia do ECN lub bezpośrednio do dostawców płynności.

ECN/STP – Wady

- W momentach małej płynności na rynku, może wystąpić ryzyko związane z trudnościami w realizacji zleceń.

- Brokerzy nie zarabiają na spreadzie i w związku z tym do transakcji doliczane są prowizje. W niektórych przypadkach brokerzy mogą również oczekiwać wyższego kapitału początkowego przy zakładaniu rachunku, minimalnego poziomu kapitału na rachunku lub nie będą udostępniali mniejszych wolumenów transakcji.

Czego się dowiedzieliście?

Artykuł prezentuje różne modele brokerskie na rynku Forex, omawiając ich działanie, zalety, wady i ograniczenia. Pozwala lepiej zrozumieć środowisko i mechanizmy handlu na platformach brokerskich, a także ułatwia dokonanie świadomego wyboru brokera, odpowiedniego dla swoich potrzeb.

Z treści artykułu dowiedzieliście się, że:

- Na rynku Forex istnieją dwa podstawowe modele brokerskie, czyli Brokerzy Dealing Desk (DD) i No Dealing Desk (NDD) oraz że mogą one tworzyć różne hybrydy.

- Brokerzy Market Maker (MM) są przykładem modelu DD, gdzie broker działa na ogół jako strona przeciwna dla zleceń klientów, gwarantując wykonanie wszystkich zleceń.

- No Dealing Desk (NDD) obejmuje modele takie jak Electronic Communication Network (ECN), Straight Through Processing (STP), Agency Model (AM) i Direct Market Access (DMA), w których brokerzy działają jako pośrednicy, przekazując w różny sposób zlecenia klientów bezpośrednio na rynek lub do dostawców płynności.

- Modele hybrydowe łączące typy DD i NDD, mogą potencjalnie oferować klientom większą elastyczność wynikającą z połączenia tych dwóch modeli, ale także konflikt interesów i niepewność co do przejrzystości.

- Każdy model ma swoje zalety i ograniczenia, a wybór najlepszego modelu działania brokera, nie zawsze jest łatwy i oczywisty.